ふるさと納税といえば、

マネ太

マネ太豪華な返礼品がもらえる!

税金が控除されるし、やらないともったいない!!

など、魅力的なワードが注目されがちですよね。

しかし、ふるさと納税は万人におすすめできる制度ではありません。

なぜなら、ふるさと納税はメリットだけでなくデメリットも知っておかないと、損をしてしまうケースも多いからです。

そこで本記事では、以下のポイントを中心に、ふるさと納税に興味がある方に役立つ情報をFP視点で紹介していきます。

- ふるさと納税の仕組み

- ふるさと納税のデメリット

- ふるさと納税で損するタイプ

- ふるさと納税で得するタイプ

ぜひ、最後までご一読くださいね!

土屋 剛(つちや ごう)

株式会社FCTGファイナンシャルプランナーズ:代表

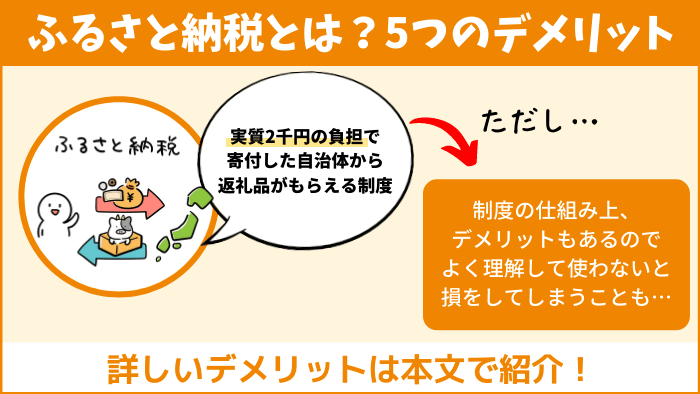

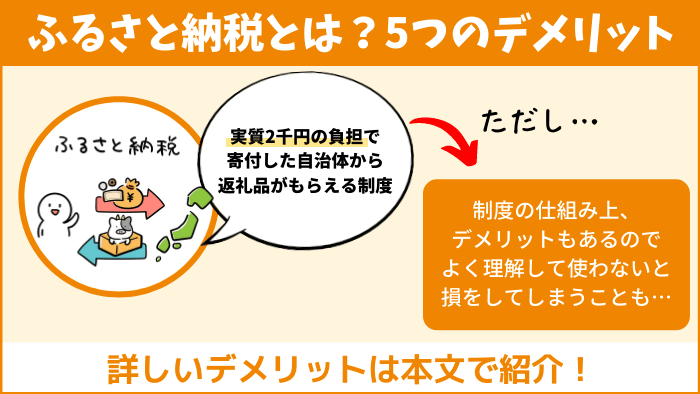

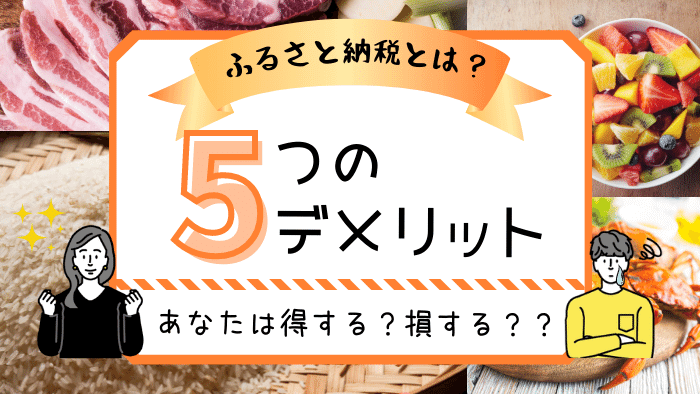

ふるさと納税とは?デメリット5選

ふるさと納税とは、超簡単に説明すると

- 実質2千円の負担で

- 寄付した自治体から

- 返礼品がもらえる

制度のことです。

つまり、2千円以上の返礼品がもらえる自治体に寄付をすれば、得することができます。

一方で、制度の仕組み上、

- 税金の先払いであって節税にはならない

- 限度額を先に調べる必要がある

- 約7千円超えのふるさと納税をしないと損をする

- 得する返礼品を見分けるのが難しい

- 確定申告または申請をしないと自動で控除されない

といった5つのデメリットもあるため、利用する際には注意が必要です。

それぞれの具体的な注意点を、詳しく解説していきますね!

①税金の先払いであって節税にはならない

ふるさと納税の1つ目のデメリットは、「税金の先払いであって節税にはならない」点になります。

というのも、ふるさと納税は仕組みが複雑で、税金の控除(還付)という言葉が使われることから、節税にもなるお得な制度だと勘違いされがちです。

しかし、そもそもふるさと納税は、大都市に集中する税収の一部を地方へ移し変える目的の制度になります。

そのため、実はふるさと納税でやっているのは、

- 本来自分が住んでいる自治体に支払うべき税金の一部を

- 他の自治体に先に支払っているだけ

なのです。

つまり、自治体ごとに税金を納める時期が変わるだけで、支払っている税金の総額はほぼ変わりません。

ふるさと納税のメリットは、本来支払う税金の支払先を変えることによって返礼品をもらえるところです。

税制上はお得になるわけではないので、誤解しないように注意しましょう!

②限度額を先に調べる必要がある

ふるさと納税の2つ目のデメリットは、「限度額を先に調べる必要がある」点です。

ふるさと納税には、ふるさと納税をした年(1月~12月)の所得に応じた限度額があります。

その限度額を超えてふるさと納税をしてしまうと、超過した分は全額自腹になってしまうのです。

そのため、ふるさと納税で損しないためには、個人で先にふるさと納税でいくら寄付できるのかを調べなければなりません。

どうやって自分の限度額を調べればいいの?

ふるさと納税サイトのシュミレーションを使えば、ふるさと納税をする前年の年収(所得)を元に目安の限度額を簡単に調べられますよ!

特にふるさとチョイスの控除上限額シミュレーションは、源泉徴収票があればより正確な目安の限度額を把握しやすいのでおすすめです。

めんどくさいけど、損しないためには仕方ないね。

ただし、シュミレーションでわかるのはあくまでも前年の所得を元にした目安限度額です。

実際の限度額は、ふるさと納税をした年の所得で決まります。

えっ!

じゃあ、前年と今年(ふるさと納税をした年)で所得が大きく変わる場合は限度額も変わっちゃうってことだよね?

そうですね。

なので、誤差を防ぐために、以下のような対策をして限度額が超過しないように注意したほうが良いでしょう。

- 収入の変動に対応した限度額を把握できるように、年末近くにふるさと納税をする

- 試算した上限額よりも気持ち少なめにふるさと納税をする

なるほど。

限度額を調べるときにも、いろんなことに注意しなきゃいけないんですね…。

③約7千円超えのふるさと納税をしないと損をする

ふるさと納税の3つ目のデメリットは、「約7千円超えのふるさと納税をしないと損をする」点です。

ふるさと納税といえば、豪華な返礼品がもらえる点が注目されています。

しかし、ふるさと納税には

- 返礼品の返礼割合は寄付額の3割を超えてはいけない

- 利用者の自己負担は2千円

というルールがあります。

つまり、最低でも2,000円÷30%=6,666円を超える金額(約7千円超え)をふるさと納税しないと、損をしてしまうのです。

- 5,000円のふるさと納税をする

- 約30%(1,500円相当)の返礼品が届く

- 自己負担金が2,000円になるので、約500円分の損をしてしまう

④得する返礼品を見分けるのが難しい

ふるさと納税の4つ目のデメリットは、「得する返礼品を見分けるのが難しい」点です。

というのも、自治体やふるさと納税サイトなどでは、返礼品毎の返礼割合(還元率)を表示をしていません。

そのため、本当に自己負担2,000円をかけて得する返礼品なのかを、自分で見極めるのは非常に難しいのです。

また、ネット上で返礼品の還元率を調べて公表しているサイトもありますが、あくまでも第三者が独自に市場価格を調査したものです。

当てにしすぎず、目安の1つとして考えたほうが良いでしょう。

残念ながら、その自治体でしか購入できない特産品や本当にほしいレアなものでないと、ふるさと納税の返礼品で得するのは難しいです。

ほしいものがない場合には、無理してふるさと納税を利用する必要はない!と覚えておきましょう。

⑤確定申告または申請をしないと自動で控除されない

ふるさと納税の5つ目のデメリットは、「確定申告または申請をしないと自動で控除されない」点です。

というのも、ふるさと納税は

- 確定申告

- ワンストップ特例制度

のどちらかを利用して手続きをしないと、税金が控除されません。

つまり、ふるさと納税サイトで返礼品を選んでお金を支払うだけでは、本当にただお金を寄付しただけになってしまうのです。

- 確定申告が必要ない会社員

- 年間寄付先が5つの自治体以内

の2つの条件に当てはまる方が、確定申告を行わずに簡単な申請で住民税の控除を受けられるようになる制度のこと。

ただし、ワンストップ特例制度を利用しても、

- 医療費控除など何らかの理由で確定申告を行ったり

- 5つの自治体を超えて寄付したり

すると、ワンストップ特例制度で提出した内容が無効になります。

改めて確定申告が必要になるので、注意しましょう!

では次に、ここまで紹介したデメリットをふまえて、ふるさと納税を利用すると損するタイプを紹介していきます。

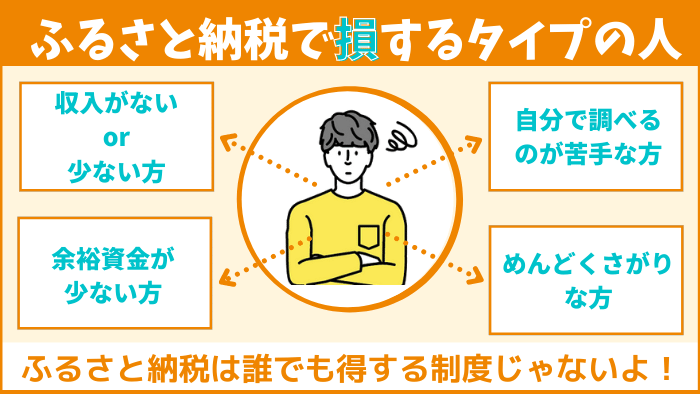

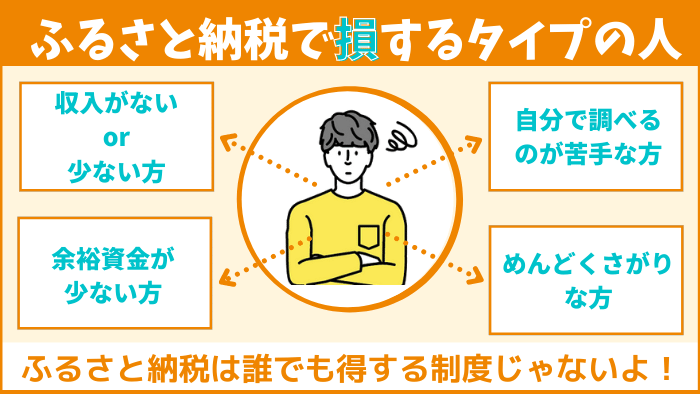

デメリットをふまえてふるさと納税で損するタイプとは?

先ほど紹介した

- 税金の先払いであって節税にはならない

- 限度額を先に調べる必要がある

- 約7千円超えのふるさと納税をしないと損する

- 得する返礼品を見分けるのが難しい

- 確定申告または申請をしないと自動で控除されない

の5つのデメリットをふまえると、ふるさと納税で損するタイプは以下の4タイプになります。

- 収入がないor少ない方

- 余裕資金が少ない方

- 自分で調べるのが苦手な方

- めんどくさがりな方

それぞれどういうことか、詳しく説明していきますね!

①収入がないor少ない方

第一に、「収入がないor少ない方」はふるさと納税をしても損するタイプです。

具体的には、

- 住民税と所得税を払っていない

- 年収200万円以下

- ふるさと納税した年にリストラ・失業した

などに当てはまる「専業主婦(主夫)」や「扶養内パート」などの方は、ふるさと納税を利用すると損をしてしまいます。

なぜなら、自分の納める税金がなければ、ふるさと納税分を税金から差し引くことができないからです。

さらに、ふるさと納税は収入額に比例して寄付額が大きくなりますが、自己負担額は一律2000円です。

収入が少ない方は、寄付額の上限が5000円〜8000円前後になり、返礼品が自己負担額より安くなる可能性が高くなります。

上記の点から、収入がないor少ない方は、ふるさと納税で損する確率が高いと覚えておきましょう!

②余裕資金が少ない方

第二に、「余裕資金が少ない方」はふるさと納税をしても損する可能性が高いタイプです。

というのも、ふるさと納税で控除を受けられるのは翌年の課税のタイミングです。

ふるさと納税を行う際は、寄付した分だけ手元から現金がなくなります。

そのため、家計に余裕資金がない状態でふるさと納税をすると、目の前の生活が苦しくなってしまう可能性が高いのです。

③自分で調べるのが苦手な方

第三に、「自分で調べるのが苦手な方」はふるさと納税をしても損する可能性が高いタイプです。

というのも、ふるさと納税は

- ご自身の上限額

- 控除を受けるための手続き方法

- 返戻率(還元率)

などをしっかり理解していないと、結果的に損してしまう確率が高い複雑な制度になります。

さらに、制度内容や自分の家計状況も毎年少しずつ変化している部分があるので、その都度変更点に注意しながら利用しなければなりません。

そういった点をふまえて、毎年利用前にふるさと納税の情報をしっかり調べられる人でないと、損してしまう可能性が高いでしょう。

④めんどくさがりな方

第四に、「めんどくさがりな方」はふるさと納税をしても損する可能性が高いタイプです。

というのも、『確定申告または申請をしないと自動で控除されない』でお伝えしたとおり、ふるさと納税は、

- 確定申告

- ワンストップ特例制度

のどちらかを利用して手続きをしないと、税金が控除されません。

しかも、ワンストップ特例制度の提出期限は寄付の翌年の1月10日までと決まっています。

確定申告についても、寄付の翌年の3月中旬までに申請が必要です。

つまり、どちらにも提出・申請期限があるため、ふるさと納税の手続きを

めんどくさくて、後回しにしそう。

期限内に手続きするのを忘れそう。

という方は、あえてふるさと納税を利用しないほうが損する確率を減らせるのです。

では次に、ふるさと納税を利用するメリットが大きい得するタイプを紹介していきます。

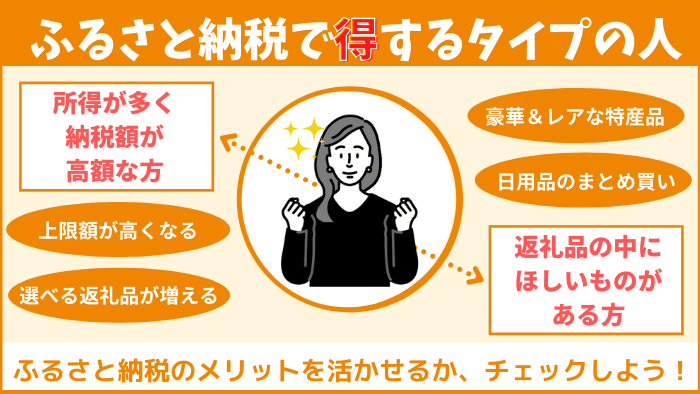

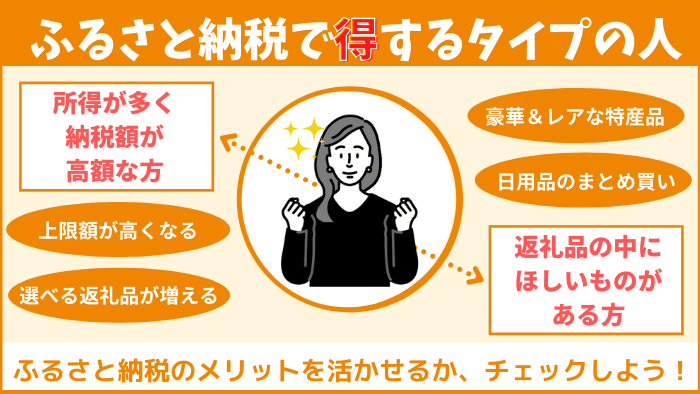

ふるさと納税を利用するメリットが大きい得するタイプは?

ふるさと納税を利用するメリットが大きく得する可能性が高いのは、

- 所得が多く納税額が高額な方

- 返礼品の中にほしいものがある方

の2つのタイプに当てはまる人です。

一つひとつ、どういうことかお話していきますね!

①所得が多く納税額が高額な方

ふるさと納税で得する1つ目のタイプは、「所得が多く納税額が高額な方」になります。

なぜなら、所得が多く納税額が高額な人ほどふるさと納税の上限額も高くなるため、もらえる(選べる)返礼品も多くなるからです。

ただし、事前の限度額シュミレーションは必須です。

目安として年収200万円以上であれば、ふるさと納税の利用を検討してみても良いでしょう。

- 小規模企業共済等掛金控除(iDeCo等)

- 医療費控除

- 生命保険料控除

- 住宅ローン控除

などの各種控除を利用して課税所得額が減少すると、ふるさと納税の限度額が下がります。

つまり、年収200万円以上の方でも、「今年から、iDeCoに加入した!」など条件が変われば、ふるさと納税の上限額も変わるのです。

そのため、所得の変動が不安な方は、

- 所得の変動要素が少なくなる年末近くにふるさと納税をする

- 目安の上限額より少なめにふるさと納税をする

などして対応すると安心でしょう。

②返礼品の中にほしいものがある方

ふるさと納税で得する2つ目のタイプは、「返礼品の中にほしいものがある方」になります。

ふるさと納税の最大のメリットは、自己負担額2,000円で好きな特産品(返礼品)をもらえる点です。

そのため、ふるさと納税サイトをみて、欲しい物がある場合には利用する価値は大きいでしょう。

また、生活必需品である

- トイレットペーパー

- ティッシュ

- 洗剤

などをふるさと納税でまとめ買いすることで、買い物時間を節約したり防災備蓄をしたりする人も増えています。

ポイントキャッシュバックがあるふるさと納税サイトを利用するなど、他にも通常よりお得に買い物できる点があれば、ぜひご利用を検討してみてくださいね!

結論:ふるさと納税のデメリットは知識があれば対策できる!

それでは最後に、ふるさと納税について重要なポイントを簡単におさらいしていきます。

ふるさと納税とは、

- 実質2千円の負担で

- 寄付した自治体から

- 返礼品がもらえる

制度のことです。

ただし、制度の仕組み上、

- 税金の先払いであって節税にはならない

- 限度額を先に調べる必要がある

- 約7千円超えのふるさと納税をしないと損する

- 得する返礼品を見分けるのが難しい

- 確定申告または申請をしないと自動で控除されない

といった5つのデメリットがあるため、

- 収入がないor少ない方

- 余裕資金が少ない方

- 自分で調べるのが苦手な方

- めんどくさがりな方

に該当する4タイプは、ふるさと納税を利用すると損する可能性があります。

一方で、

- 所得が多く納税額が高額な方

- 返礼品の中にほしいものがある方

はふるさと納税のメリットを活かして、得する可能性があるタイプと言えるでしょう。

以上、今回はふるさと納税について詳しく解説してみました。

ぜひ本記事の内容を確認の上、まずは自分にとってふるさと納税が本当にお得なのかどうかを見極めてから、利用するか否かを検討してみましょう。

また、本記事の内容を読んでもよくわからなかったという場合には、FP相談で家計状況を見てアドバイスすることも可能です!

お困りの際は、ぜひお気軽にお声がけください^^

コメント(承認制のため、4~5日以内に反映・返信予定です)