2024年1月、NISA制度の大幅改定とともにETFへの注目が高まっています。

ETFは投資信託の一種でNISAでも購入できますが、一般的な投資信託とは大きく異なる特徴も…。そのため「結局どっちがいいの?」と迷ってしまうかもしれません。

本記事ではETFと、ETF以外の投資信託の違いを整理するとともに、NISAでETFを購入する際のポイントについても解説します。

なお本記事ではETF以外の投資信託を「一般的な投資信託」として、お話を進めていきます。

マネ男

マネ男たしかに商品を調べていると「ETF」って見かけるなあ…でもよくわからないんだよね…

ETFをひと言で表すと「株式の特徴を持った投資信託」です。くわしくみていきましょう!

土屋 剛(つちや ごう)

- 株式会社FCTGファイナンシャルプランナーズ:代表

- 講演実績:SBI証券や楽天等のマネーセミナー講師、確定拠出年金投資教育講師

- 保有資格:ファイナンシャルプランナー(CFP®)、日商簿記2級、一種証券外務員資格

ETFと一般的な投資信託の3つの共通点

まずはETFと一般的な投資信託の共通点からみていきましょう。

ETFと一般的な投資信託は下記3点が共通しています。

- どちらも「投資信託」である

- どちらを買っても分散投資できる

- どちらもNISAで買える

ひとつずつ解説します。

1. どちらも「投資信託」である

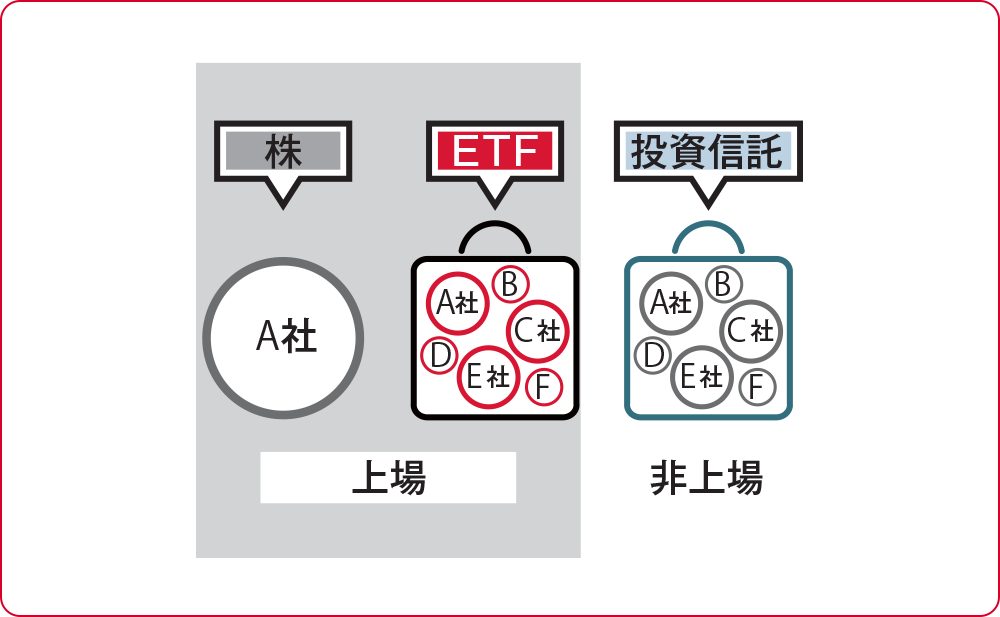

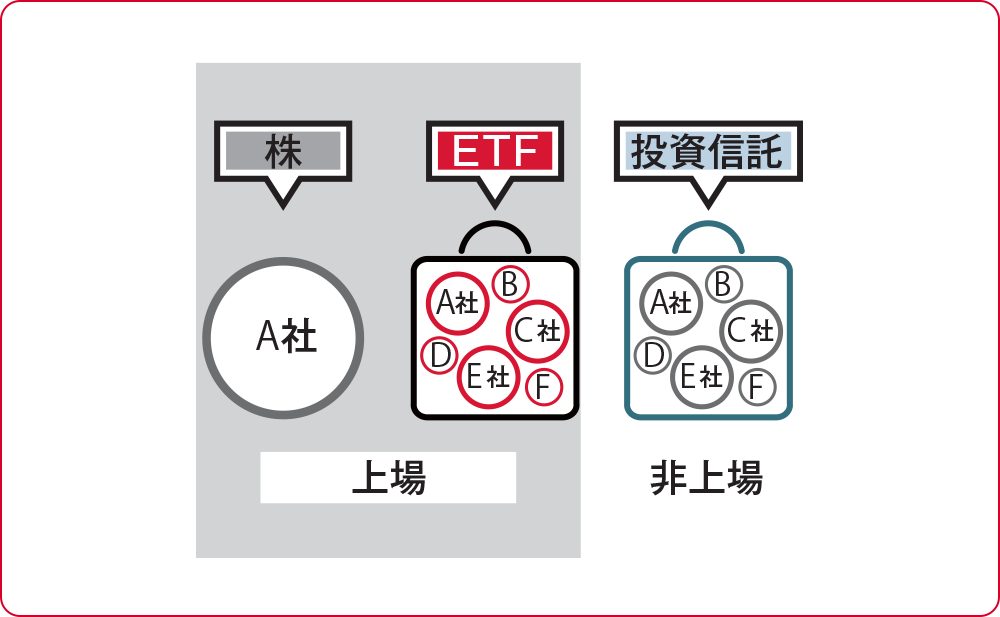

冒頭で述べたようにETFも投資信託の一種です。ETFは「Exchange Traded Fund」の各頭文字をとった用語で、日本語に訳すと「上場投資信託」です。つまりETFは投資信託でありながら取引所に上場しており、株式に似た側面をあわせもっています。

なおETFのラインナップは一般的な投資信託と似ており、日経平均株価や米国のS&P500といった指数に値動きが連動する商品や、新興国株に投資できる商品などがあります。

一方で一般的な投資信託は「非上場投資信託」に分類され、取引所には上場していません。

ここでは「ETFは取引所に上場している投資信託で、一般的な投資信託は上場していない」ことを頭に入れておきましょう。

なるほど。ETFは上場しているから株式の性質も持っているのね

2. どちらを買っても分散投資できる

引用:<スペシャルコンテンツ:対談Vol,2>カズレーザーがプロに聞く「ETFが株と投信の良いとこどりってホント?」|NEXT FUNDS

次に、ETFも一般的な投資信託も、ひとつの商品で複数の資産・銘柄に分散して投資しています。

例として、日経平均に値動きが連動するような商品では、ユニクロで知られるファーストリテイリングやソフトバンクなどさまざまな企業の株式が組み入れられています。

分散投資のメリットは投資のリスクを抑えられる点です。

たとえばあなたが投資に使えるお金を100万円持っているとして、下記の2パターンを考えてみましょう。

A:全額を使ってファーストリテイリングの株を買う

B:ファーストリテイリングとソフトバンクの株を50万円ずつ買う

Aの場合、もしもファーストリテイリングの株価が購入時とくらべて半分に下落してしまったら、100万円の資産は50万円に目減りしてしまいますよね。

ところがパターンBでは、Aと同様にファーストリテイリングの株価が半分に値下がりしても、25万円の損失に抑えられます。

さらに、もしも同じタイミングでソフトバンクの株価が1.5倍に上昇しているとしたらファーストリテイリングの損失分をカバーでき、資産総額は100万円のまま変わりません。

このようにひとつの資産が値下がりしたときでも資産全体の損失を抑えられる分散投資は投資の基礎基本です。

また株式を複数買うにはある程度まとまった資産が必要ですが、投資信託であれば少ない資金で手軽に分散投資を実現できます。

株をたくさん買うよりも、ETFや投資信託ひとつで同じ効果が得られるならお得に感じますね

ETFや投資信託なら少額でもいろいろな銘柄を買えるのがありがたいです!

3. どちらもNISAで買える

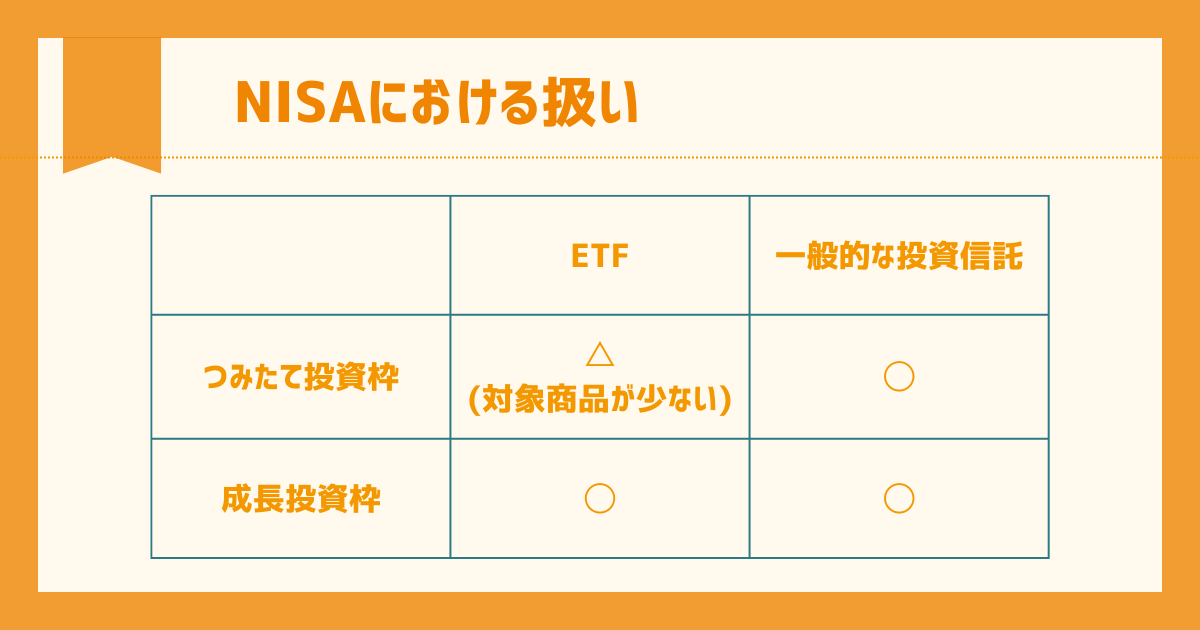

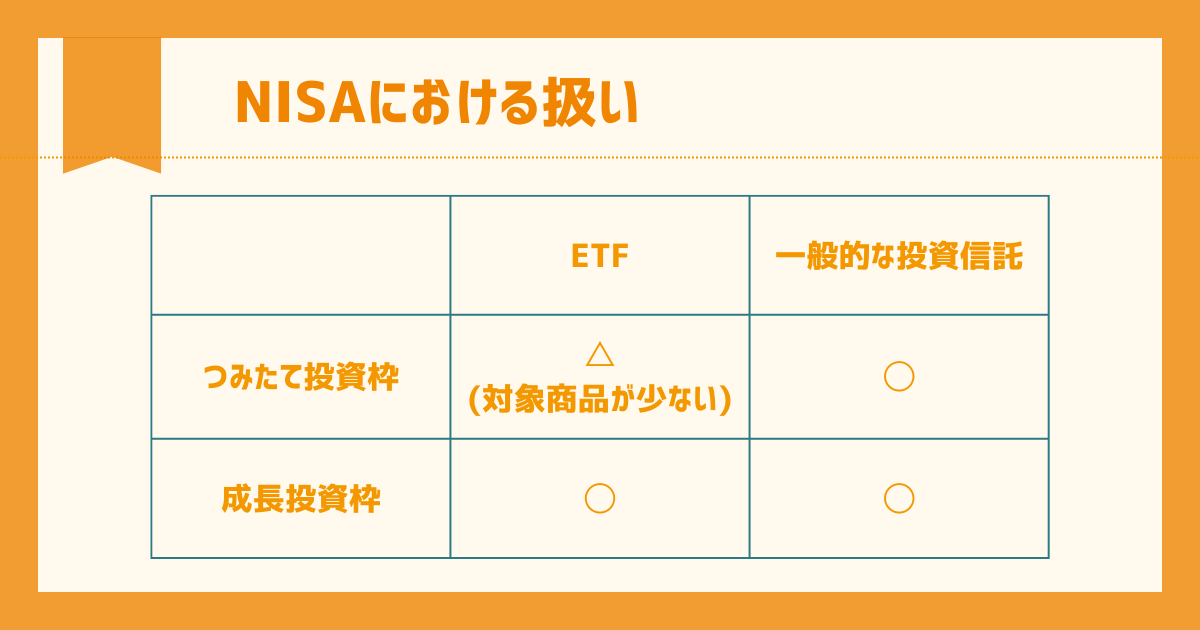

こちらも冒頭で述べたとおり、ETFと一般的な投資信託はともにNISAの投資対象です。

なおNISA制度には下記2種類の投資枠があります。

- つみたて投資枠:長期・分散投資に適した一定の投資信託が投資対象

- 成長投資枠:極端にリスクの高い商品を除く、株式・投資信託等が投資対象

ETFも一般的な投資信託も、つみたて投資枠・成長投資枠の両方で購入できます。しかしつみたて投資枠で買えるETFは商品が非常に限られているため、実質的には「ETFを買うなら成長投資枠で」と考えておいてよいでしょう。

ETFも投資信託なのに、つみたて投資枠で買える商品は少ないんですね

つみたて投資枠の対象商品は金融庁が定めた条件を満たすもののみです。くわしくは割愛しますが、ETFはその性質上、金融庁が求める条件を満たすのが難しいため、対象商品が少ない状況にあります。

ただしNISA制度が変更になり、つみたて投資枠と成長投資枠を併用できるようになりました。

つみたて投資枠だけでなく、成長投資枠もうまく活用していきましょう!

ETFと一般的な投資信託の違い

さて、ここからはETFと一般的な投資信託の違いを整理していきましょう。

下表をもとに大きく4つの違いを解説していきます。

| ETF | ETFを除く投資信託 | ||

| 販売会社 | 証券会社 | 銀行・証券会社 | |

| 上場・非上場 | 上場 | 非上場 | |

| 取引価格 | 市場での時価 | 1日1回更新の基準価格 | |

| 取引可能な時間帯 | 取引所の取引時間 | 原則15時まで | |

| 注文方法 | 成行・指値注文できる | 成行・指値注文できない | |

| 費用・手数料 | 購入時 | 売買手数料 | 購入時手数料 |

| 売却時 | 売買手数料 | 信託財産留保額 | |

| 保有期間中 | 信託報酬 | 信託報酬 | |

| 最低購入金額 | 取引価格×最低売買単位 | 100円~ | |

1. 買える場所

ETFは証券会社を通じて購入します。ETFは取引所に上場している投資信託だからです。したがって銀行や郵便局では購入できず、証券会社ならどこでも等しくすべての商品を購入できます。

一方で一般的な投資信託は証券会社のほか銀行や郵便局でも取り扱っています。金融機関によって扱っている商品はさまざまですが、証券会社のほうが銀行や郵便局よりも多くの商品を扱っている点が特徴です。

2. 取引の方法

ETFの売買は基本的に株式と同じしくみです。取引所に上場しているため価格はリアルタイムで動き、注文もマーケットが動いている時間帯ならリアルタイムで発注できます。15時以降の注文は基本的には翌営業日の扱いとなります。

また注文の方法が2種類あるのも特徴です。買いたい値段(売りたい値段)を指定する「指値注文」と、価格に関わらず買える値段(売れる値段)つまり時価で注文する「成行注文」があります。

一般的な投資信託の価格(基準価格といいます)は1日に1回しか更新されません。今日の基準価格は翌営業日に公表されます。その日の発注の締め切り時間は商品ごとに異なりますが、15時までに出した注文は当日扱い、15時以降の注文は翌営業日の扱いとなるケースが多くみられます。

ETFは本当に株式みたいに売買するんですね!

上場しているからこその特徴ですね。

値段の動きをリアルタイムで見ながら売買できる点は一般的な投資信託との大きな違いです。

3. 手数料

投資信託の手数料は購入手数料・売却手数料・保有中にかかる手数料(信託報酬)の3種類です。

ETFの場合、購入手数料と売却手数料は株式と同様とする証券会社が多く、信託報酬は一般的な投資信託よりも安めの傾向にあります。ただしこの差は一時期よりも縮まっている状況です。

一般的な投資信託をみてみると、購入手数料は「ノーロード」といって無料のものが増えています。また売却時には「信託財産留保額」との名称で売却金額から一定の割合が引かれます。信託報酬についてはETFと同様です。

4. 最低購入金額

ETFの最低購入金額は「取引価格×最低売買単位」です。

たとえば時価2,000円で最低売買単位が10口のETFなら、2,000円×10口=20,000円が最低購入金額となります。

一般的な投資信託の最低購入金額は、金融機関にもよりますが1,000円とするところが多いでしょう。なかには100円〜購入できる金融機関もみられます。

NISAにおけるETFと一般的な投資信託の扱い

ETFと一般的な投資信託はどちらもNISA(つみたて投資枠・成長投資枠)で購入できます。

ただし、つみたて投資枠の対象商品に指定されているETFは2024年1月24日時点で8本しかありません。ETFをNISAで購入するなら成長投資枠の利用が現実的です。

| ETF | 一般的な投資信託 | |

| つみたて投資枠 | △(対象商品が少ない) | ◯ |

| 成長投資枠 | ◯ | ◯ |

なおETFをNISAで購入して分配金を非課税で受け取るためには、配当金・分配金の受け取り方法を「株式数比例配分方式」に設定しておく必要があります。

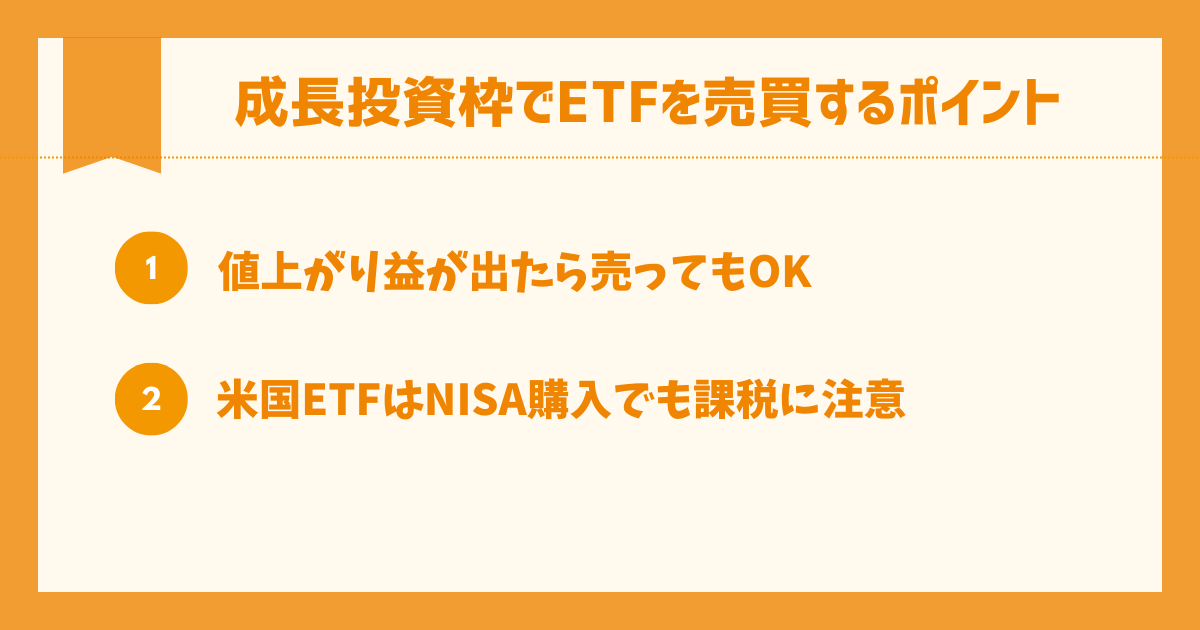

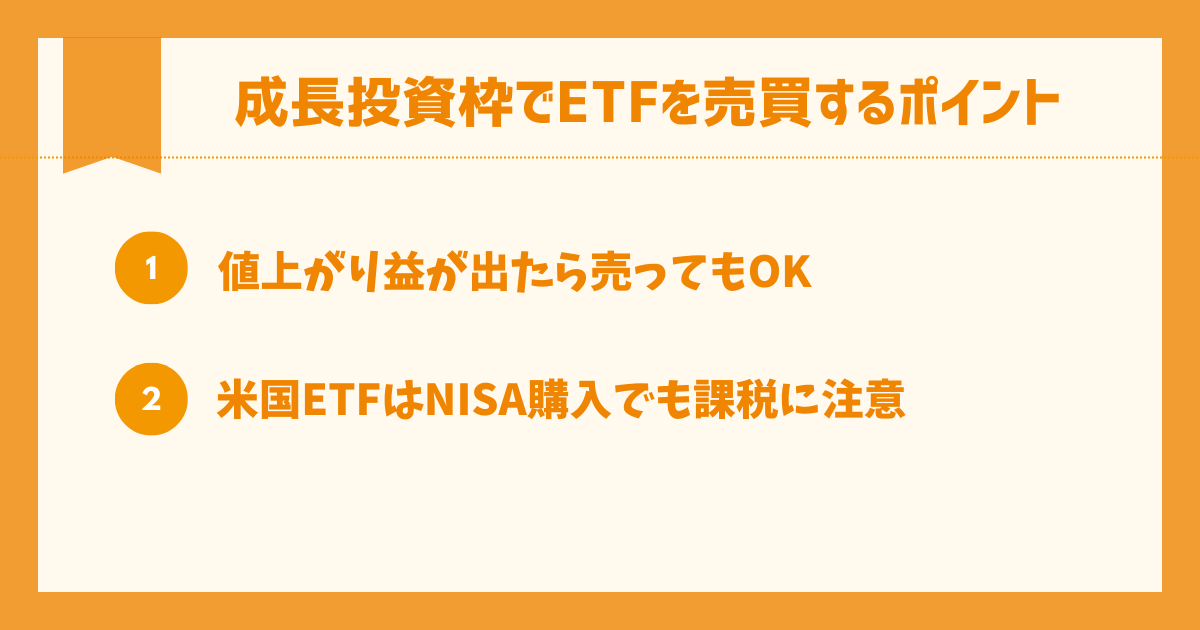

成長投資枠でETFを売買するポイント

では、NISAの成長投資枠でETFを売買する際はどのような点に気をつければよいでしょうか。ポイントは下記の2点です。

- 値上がり益を狙って売るのもよし

- 米国ETFはNISAでの購入であっても課税に注意

それぞれみていきましょう。

1. 値上がり益を狙って売るのもよし

つみたて投資枠の基本的な投資スタイルは「売らずに長く持つ」ですが、成長投資枠を使って運用する場合は値上がり益が出たら売ってしまってもかまいません。NISAは売却益も非課税になる点が大きなメリットですから有意義に活用しましょう。

ただし値上がり益を狙っていくのなら「もっと上がるかも」といって売りそびれてしまわないよう、目標金額を定めておくとスムーズです。もちろん、配当金を受け取りながら長く保有するスタイルでも問題ありません。

えーっ!長く持ち続けるのが基本じゃないんですか?

つみたて投資の場合は長期の保有が鉄則です。しかし成長投資枠の場合は、値段が上がったら売却して利益を確定してもOKですよ。ふえたお金を元手に、また買いたい商品の値段が安いときに投資していく選択肢もあります!

2. 米国ETFはNISAでの購入であっても課税に注意

ETFはETFでも、米国ETFの購入には注意が必要です。米国ETFとは米国の証券取引所に上場しているETFのこと。NISAで米国ETFを買うと、その配当金は日本国内では非課税ですが、米国では税金がかかります。

NISAで非課税となるのは日本国内で発生する税金のみです。米国においては課税対象となり、配当金は税金が引かれた状態で受け取る点には注意しましょう。

投資の入口に適した商品は?

投資の初心者には全世界株式型の商品をおすすめします。「オルカン」といえばピンとくる方も多いでしょうか。

ひとつの商品で先進国と新興国の株式に幅広く投資できる点が最大の特徴です。近頃は米国のS&P500に連動する商品も人気ですが、とくに初心者なら資産を米国に一極集中させるよりも全世界型のものを選んでリスクを分散させておくほうがリスクを抑えられます。

全世界株式型の商品も、中身をみると今は米国に多く投資しています。しかし今注目されているインドをはじめとする新興国も含まれていますから、もし米国の株価が下がっても、米国に集中させておくよりはダメージが少なくすみます。

NISAを活用するならまずライフプランの振り返りを

最後に、本記事のポイントを振り返りましょう。

- ETFは投資信託の一種だが、取引所に上場している点が最大の特徴。

そのため証券会社でしか取り扱いがなく、売買の方法も株式に近い性質を持つ。 - NISAにおいてはつみたて投資枠を活用したいなら一般的な投資信託がおすすめ。

ETFはつみたて投資枠の対象商品が少ないため、買うなら成長投資枠の使用が現実的。その際は値上がり益を狙ってみるのもひとつの選択肢となる。 - ETFにしても一般的な投資信託にしても、初心者には全世界株式型(いわゆるオルカン)がリスクが比較的低くおすすめ。

NISAに関して、つみたて投資枠も成長投資枠も「早く枠を使い切ったほうがいい」とよく見聞きしますが、これは半分正解、半分誤りです。

なぜなら投資は「10年以上使う予定のないお金」でおこなう点が基本であるためです。

数年後に教育費の支払いや車の買い替えを予定していませんか?

ましてや生活費に手をつけてまで投資するのはもってのほかです。

NISA制度の大幅変更を機に、NISAを活用して投資を始める人も増えました。

しかしみんなが投資を始めたからといって、あなたも今すぐ投資を始めるべきかどうかは別問題です。

ライフプランを見つめて、投資する時期や金額を決めていきましょう。

NISA制度の改定により、資産を運用したいとのご相談も増えています。

ライフプランや投資のリスクをふまえて、投資の適切なタイミング・金額をご提案しますので、お困りの方はぜひご相談ください!

FP事務所サービス

| FP相談 |   販売ノルマがない独立系FPが、 幅広いジャンルのご相談をお受けします。 住宅購入 保険 家計管理 資産運用 相続・贈与対策 など 無料相談はこちら |

| 公式LINE |   公式LINEのお友達登録&簡単アンケートで、 以下5つの特典を無料プレゼント! 家計リスク簡易チェッカー 新NISA活用チェックリスト 住宅購入チェックリスト 保険リスクマップ表 子どものお小遣い表 公式LINE 友だち登録はこちら |

| FP相談 | 公式LINE |

販売ノルマがない独立系FPが、 幅広いジャンルのご相談をお受けします。 住宅購入 保険 家計管理 資産運用 相続・贈与対策 など |   公式LINEのお友達登録&簡単アンケートで、 以下5つの特典を無料プレゼント! 家計リスク簡易チェッカー 新NISA活用チェックリスト 住宅購入チェックリスト 保険リスクマップ表 子どものお小遣い表 |

| 無料相談はこちら | 公式LINE友だち登録はこちら |

コメント(承認制のため、4~5日以内に反映・返信予定です)