新型コロナ等で世の中が急速に変わっていることを感じた今、多くの人があることに強い不安を覚えた。

それは、「これからのお金のこと」

マネ男

マネ男今のまま働くだけで、家族を守れるだろうか?

「日本経済は終わり」なんて言葉も聞くし、もうよくわからない!

今後は、どうなってしまうんだろう…。

など先行きが見えない中で、どのように老後まで見据えてお金を増やしていけばいいか迷い、FP(ファイナンシャルプランナー)への相談を検討する人も増えました。

とはいえ、大切な家計のお金について相談できるような信頼のおけるFPを見つける方法なんて、学校では習いませんよね。

そこで本記事では、FPの国際資格であるCFP®を取得しているFP土屋が、FP相談は「どこで」「誰に」するのが正解なのかを具体的にわかりやすく紹介していきます。

- 信頼できるFPを探したい方

- 今相談しているFPが信頼できる相手か判断したい方

- 家計の金銭的不安を誰かに相談したい方

FP事務所を開業して13年経った経験をもとに、相談者さまに役立つ情報をできるだけ客観的に紹介します。

ぜひ参考にしてくださいね!

土屋 剛(つちや ごう)

株式会社FCTGファイナンシャルプランナーズ:代表

FP相談はどこでするのが正解?企業系と独立系FPの違い

結論からお伝えすると、FP相談をどこでするかを考える際には、

- 精度が高いライフプランシミュレーション※を作り

- 家計全体を長期目線で考えて

- 相談者さま第一の中立なアドバイスをしてくれる

3つのポイントをおさえたFPを探すのがおすすめです。

とはいえ、そもそもその信頼できるFPを探すのが難しいというお話ですよね。

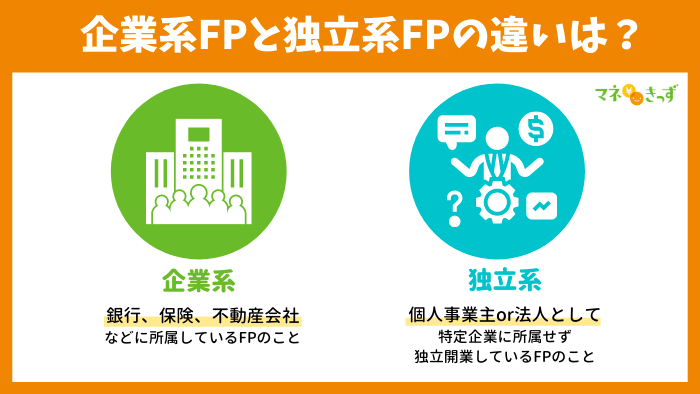

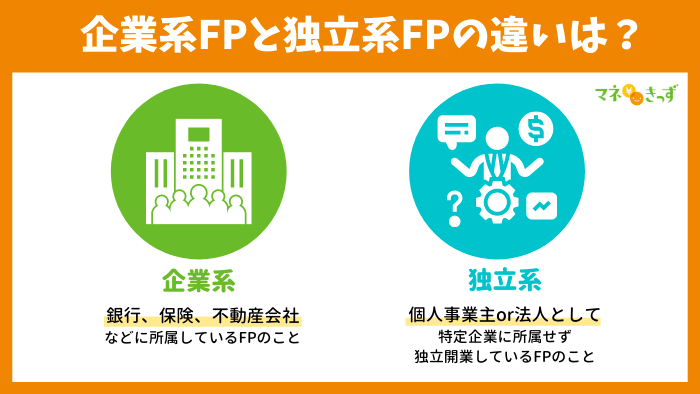

そういった方のために、まずは

- 企業系FP

- 独立系FP

という分類でFPの傾向を紹介していきます。

ライフプランシミュレーションとは、収入・家計・将来の展望などをもとに、あなたとご家族の「現在」と「未来」の資産を見える化して、資金計画を立てることです。

企業系FPのメリット・デメリット

本記事で紹介する企業系FPとは、

- 銀行

- 証券会社

- 保険会社

- 不動産会社

などに所属しているFPのことを指します。

企業系FPを選ぶメリットとデメリットは、以下のとおりです。

独立系FPのメリット・デメリット

一方で本記事で紹介する独立系FPとは、特定企業に所属していないFPのことです。

具体的には、

- 個人事業主or法人として

- 特定企業に所属せず、独立開業している

FPのことを指します。

独立系FPに相談するメリット・デメリットは、以下のとおりです。

ちなみに、弊社は独立系FPに分類されます。

独立系と一口にいっても、様々なFPがいるので慎重に比較検討しましょう!

では次に、「相談先によって、相談料はどう変わるのか?」について紹介していきます。

どこでFP相談するかで相談料は変わる?2つのチェックポイント

日本FP協会によれば、1時間あたりのFP相談料は約5千円~1万円のケースが多いようです。

- 1:出典:日本FP協会|平成23年ファイナンシャル・プランナー業務調査

- 2:無回答を除く

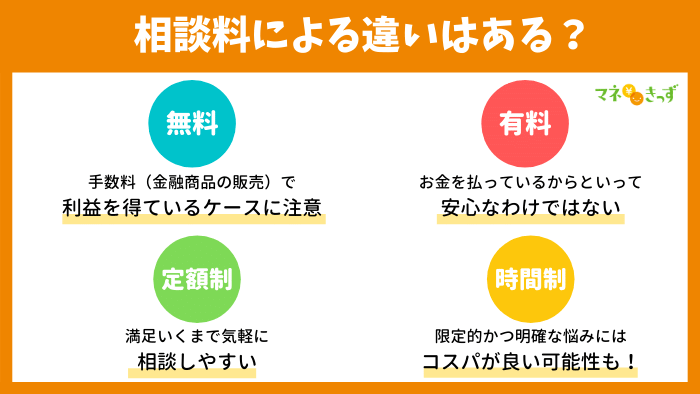

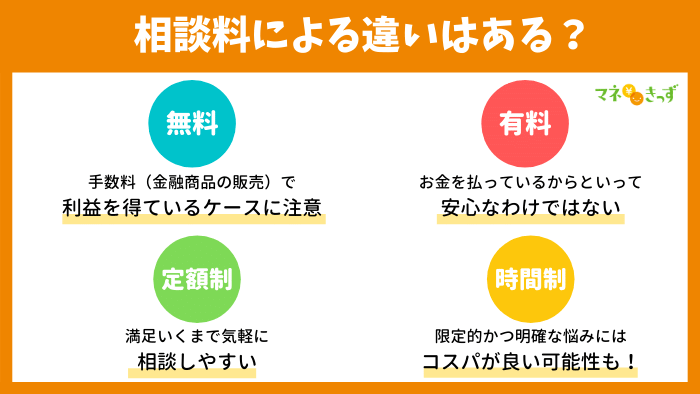

ただし、必ずしも相談料を支払う必要があるわけではなく、無料(0円)で最後まで相談できるFP相談もあります。

また、時間制だけではなく定額制のFP相談もあるのです。

無料ならそれが嬉しいけど、「ただより高いものはない」って言うし…。

結局どっちを選んだらいいの?

こちらもそれぞれ大まかな傾向があるので、一つひとつ詳しく紹介していきますね。

①無料相談と有料相談の違い

無料相談と有料相談の違いや注意点は、以下のとおりです。

無料相談の傾向や注意点

最後までFPに無料で相談できる場合は、「どこで相談時間分の利益を回収しているのか?」という視点を、相談者さま自身が持つことが損をしないための重要なポイントです。

なぜなら、無料相談の裏側には、

- とにかく高額な自社商品を売って稼ぎたい

- ノルマを達成したい

- 金融商品を売って、手数料を得たい

など、相談者さまの利益とは程遠い無料にできるカラクリが隠されているケースが多いからです。

有料相談の傾向や注意点

一方で、有料相談はある意味、収益源は相談料である裏付けになっています。

正直なところ相談料という収入がある代わりに、特定の金融商品に依存せず相談者さま第一の公平・中立な提案ができます。

とはいえ、有料相談をしているFPが特別優れていたり、絶対に信頼できるという意味ではありません。

中には、有料相談後にも、さらに不必要な金融商品を売りつける悪質なFPもいるからです。

有料であっても、極端に安い相談料の場合には注意してください。

なぜなら、

- 事務所経費

- 人件費

- 税金

- 研修費

などを支払った上で、相談料を主にして収益を確保するためには、安すぎる相談料だとFP自身の生活が成り立たなくなるはずだからです。

安すぎる相談料の裏側にも、何か理由が隠されている可能性があることに留意しましょう!

②時間制と定額制の違い

時間制と定額制の違いは、以下のとおりです。

時間制のメリット・デメリット

時間制は、

保険の見直しだけしたいです。

家を購入するので、安い住宅ローンや火災保険を教えてほしい!

など、相談内容が限定的かつ明確な場合には、コスパが良くなる可能性があります。

ただし、「保険」も「住宅」も「教育費」もまとめて相談したいなど、相談内容が多岐にわたる場合は相談時間が延びてしまうケースも多く割高になります。

また、「漠然と将来に不安を感じているけど、何をどのように相談したらいいかわからない」といった場合も時間制だと気軽に相談しにくいといったデメリットがあるでしょう。

時間制の場合は、問題解決までに総額でいくらかかるか申込みの段階でわからないのが1番のネックですね。

定額制のメリット・デメリット

一方で、定額制の場合は時間制ではないので、お金の悩みが解決するまで好きなだけ相談できるといったメリットがあります。

そもそも家計の問題点がわからないから、何から相談すればいいかもよくわからない。

じっくり納得いくまで、時間を気にせず相談したい!

という相談者さまは、定額制のほうがコスパが良くなる可能性が高いです。

また、申込時に相談解決までに総額でいくらかかるのかをイメージしやすいのも定額制の魅力になります。

ただし、「資産運用について、どの金融商品を選べばいいかだけ教えてほしい」などご相談内容がコンパクトである場合には、時間制を選んだほうが良いケースも…。

定額制の中には、相談回数の制限が設けられているパターンもあるので注意してください!

弊社では、回数がかかってしまうのはFP側の責任であると考え、相談解決まで追加料金なしの定額制を採用しています。

では次に、これまで話した内容をふまえて、信頼できるFPを見抜く3つのポイントを紹介していきます。

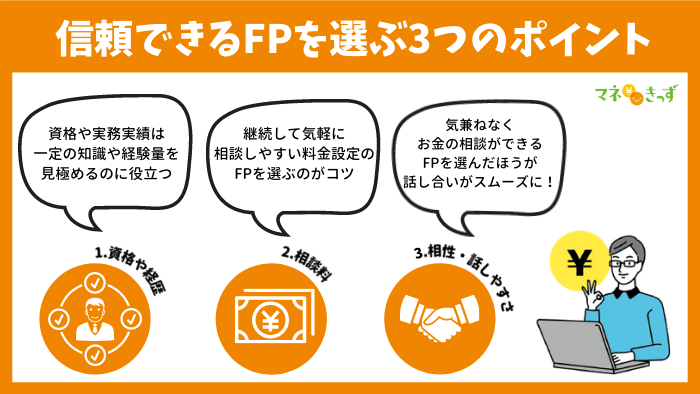

“どこで”だけじゃない!”誰に”相談する?FPの3つの選び方

企業系or独立系、無料or有料、どこで相談するかを悩むのも非常に重要ですが、やはり最後は”どこで”だけではなく、”誰に”相談するかが大切です!

とはいえ、この”誰に”相談するかも、相談者さまにとって非常に悩ましいポイントですよね。

そこで、信頼できるFPを見極める方法を大きく

- FP資格や経歴を確認する

- 相談料は継続的に利用できるかが重要

- 相性・話しやすさを初回相談でチェック

の3つに厳選してみました。

どういうことか、説明していきますね!

①FP資格や経歴を確認する

相談相手としてより「知識があるFP」を選びたいのであれば、「CFP®資格保持者」を選ぶことをおすすめします。

CFP®は他のFP資格とは異なり、それぞれ

- ライフプランニングと資金計画

- 税金

- 保険

- 金融資産運用

- 不動産

- 相続・事業承継

の6つの試験すべてに合格する必要があり、幅広い知識を保有した世界的に信頼されるFPであることを証明する上級資格だからです。

さらに、一度資格をとっても、ある一定条件を満たさないと資格更新ができないため最新の知識を保有している証にもなります。

それとは別に、相談実績がどのくらいあるのかも調べておくと、資格だけでは分からない「FPとしての経験の厚み」も判断しやすいです。

ただし、資格や経歴だけで信頼できるFPかは判断できない

とはいえ、

- 資格を持っているから

- 立派な経歴があるから

ということだけが信頼できるFPである証明にはなりません。

冒頭でもお伝えしましたが、大前提として

- 精度の高いライフプランシミュレーションを作り

- 家計全体を長期目線で考えて

- 相談者さま第一の中立なアドバイスをしてくれる

3つの条件を満たす人が相談者さまにとって、1番信頼に値するFPになるはずです。

「信頼できるFP」という視点で探すのであれば、資格や経歴以上に上記の3つの条件を満たすFPかどうかを見極めましょう!

②相談料は継続的に利用できるかが重要

どんなに完璧なライフプランを作成できても、人生はなにが起こるかわからないもの。

コロナのような予測し得ない社会情勢の変化が起こったときに、現在の状態に合わせてライフプランを軌道修正できるように長期的に付き合えるFPを選んでおくのがおすすめです。

その際に、重要になってくるのが「相談料」になります。

もちろんFP相談を受けていただいた上での経済効果を考えれば、1回あたり10万円~20万円の相談料を設定しているFP事務所があるのも何ら不思議ではありません。

プロとして責任を持ってお金の相談にのるわけですから、決して「安い」ことだけが正義ではないと思います。

しかし、困ったときに気軽に相談できない料金では、FPの本来の役割を果たせません。

そういった意味で、FPを選ぶ際には、初回料金だけではなく継続で相談する際の料金もチェックしておいたほうが良いでしょう。

③相性・話しやすさを初回相談でチェック

1番最後に重要になってくるのが、「相性や話しやすさ」です。

どんなに優れたFPであっても、相性が合わなければスムーズにお金の相談を進めることはできません。

先程もお話しましたが、FP相談は1回限りではなく、コロナなど社会情勢が変化したときや

- 妊娠

- 出産

- 転職

- マイホーム購入

- 相続

などのライフイベントの変化があった際に継続的に利用するケースが多いです。

長い付き合いになることを考えた上で、話しやすさや相性も初回相談時にチェックしておくのがおすすめでしょう。

では次に、はじめてFP相談をする方におすすめの事前準備を紹介していきます。

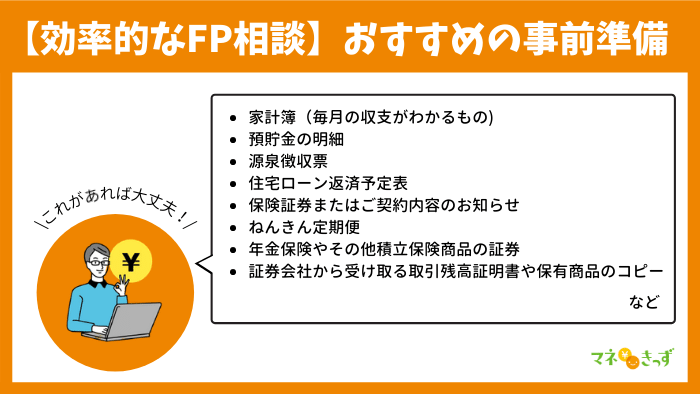

Q.FP相談を効率的に進めるおすすめの事前準備はある?

A.あります。

というのも、きちんとしたライフプランシミュレーションを作るためには、事前に顧客の情報をFPが正しく知っておくことが必要不可欠だからです。

具体的には、「資産状況がわかる情報&持ち物」をFP相談の前に準備していただくと、よりスムーズなご相談が可能になります。

特に時間制のFP相談を検討している方は、事前準備をしたほうが相談時間を短縮できるのでお得ですよ。

具体的に何を用意すればいいかは、この後に解説しますね。

事前準備は、強制ではありません。

「そんなに個人情報を教えたくない」「そもそも資産状況を把握できていない」といった場合には、不足したデータを概算で算出することも可能です。

資産状況がわかる情報&持ち物

現在の家計状況から将来の資金計画を立てるために、以下のような情報や持ち物があると、FP相談がスムーズに進みやすくなります。

- 家計簿(毎月の収支がわかるもの:アプリでも可)※3

- 預貯金の明細

- 源泉徴収票

- 住宅ローン返済予定表

- 保険証券またはご契約内容のお知らせ

- ねんきん定期便

- 年金保険やその他積立保険商品の証券

- 証券会社から受け取る取引残高証明書や保有商品がわかる画面コピー など

- 1:すべて用意する必要はありません。できる範囲で大丈夫です。

- 2:相談内容や相談するFPによって、準備するものが異なるケースがあります。

- 3:家計簿がなければ、預金通帳と収入から逆算して計算することもできます。

結論:FP相談はどこでするのが正解?のまとめ

では最後に、FP相談はどこでするのが正解なのかを簡単におさらいしていきます。

大前提としてFP相談は、

- 精度が高いライフプランシミュレーションを作り

- 家計全体を長期目線で考えて

- 相談者さま第一の中立なアドバイスをしてくれる

の3つの条件を満たすFPを選ぶのがおすすめです。

その上で、本記事で紹介した企業・独立系や無料・有料相談の傾向を参考に、

- FP資格や経歴を確認

- 相談料は継続的に利用できる額か

- 相性・話しやすさを初回相談でチェック

の3つのポイントを意識して、より自分自身が信頼できるFPを探すのがおすすめです。

資産状況がわかる情報や持ち物を集めて、まずは難しく考えずFPと話し合ってみましょう!

以上、FP相談はどこでするのが正解なのかについてお話しました。

あなたが金銭的不安を感じる原因を整理すれば、問題点を洗い出し早めに対処できます。

信頼できるFPを探して今後の生活に備えていきましょう!

本記事を読んでも分からない部分があれば、直接ご相談にのることも可能です。

遠慮なくお問い合わせくださいね^^

コメント(承認制のため、4~5日以内に反映・返信予定です)