収入の柱が2本ある共働き夫婦にはお金を貯める基礎力がありますが、互いに忙しいためシンプルで継続できる家計管理が貯金のカギを握ります。時間と手間をかけずにすむように家計管理をしくみ化し、貯金の基礎力を活かしていきましょう。

本記事では忙しい共働き夫婦でも実践できるシンプルな家計管理の方法について徹底的に解説します。ぜひ参考にしてくださいね。

マネ太

マネ太便利な家計簿アプリもあるけど、やっぱり入力が面倒で続けられなくて…

自分へのご褒美、ムダ遣いかなと思いながらも、やめられません…

大丈夫ですよ!

家計管理の基礎基本をしっかり押さえていきましょう!

土屋 剛(つちや ごう)

- 株式会社FCTGファイナンシャルプランナーズ:代表

- 講演実績:SBI証券や楽天等のマネーセミナー講師、確定拠出年金投資教育講師

- 保有資格:ファイナンシャルプランナー(CFP®)、日商簿記2級、一種証券外務員資格

共働き夫婦におすすめのシンプルな家計管理方法

共働き夫婦でも、本来はお小遣い方式がもっとも貯まりやすいといえます。パートナーのどちらかが2人分の給料をまとめて管理し、管理していないほうは毎月一定金額を受け取ってやりくりしていく方法です。

せっかく一生懸命働いているのにお小遣い制というのはちょっとなあ・・・

その気持ち、よくわかります

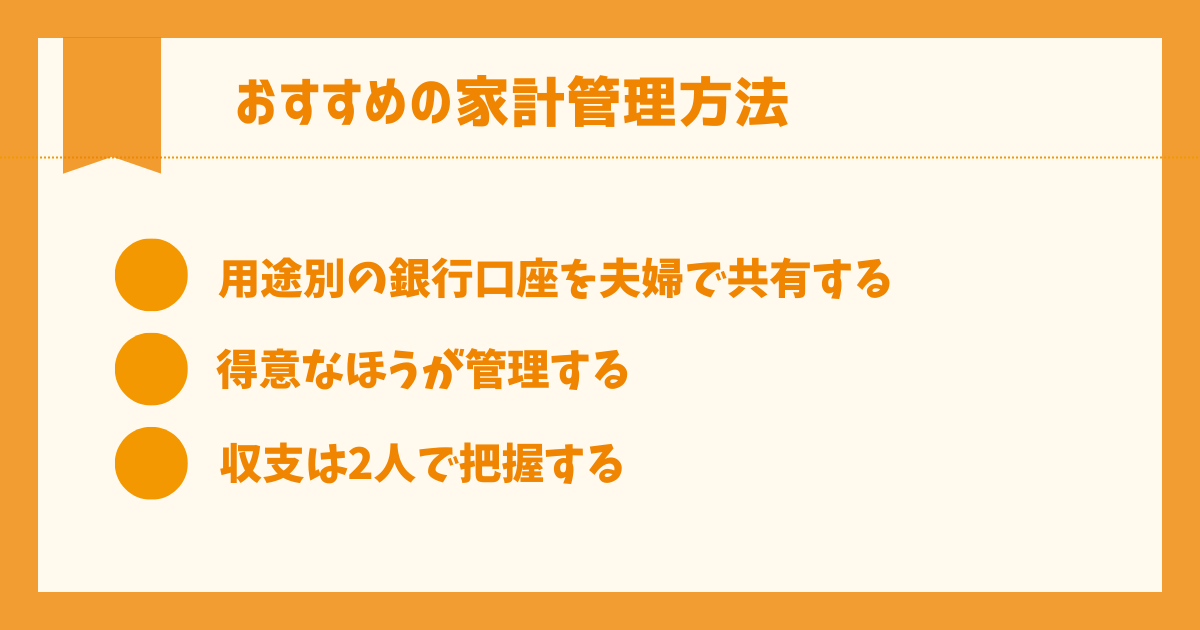

そんな共働き夫婦におすすめしたい家計管理方法は「夫婦で共有の銀行口座をつくり、夫か妻のどちらか得意なほうが管理する」スタイルです。

夫婦で共有の銀行口座については後ほどくわしく解説しますが、生活費用 / 貯蓄用と用途別に口座を分けて管理します。

給料が入ったらお互いに生活費用の口座と貯蓄用の口座へ毎月一定額を入金してやりくりしていきます。

口座の管理はご夫婦のどちらか得意なほうに任せても問題ありませんが、収支については2人とも把握するようにしましょう。

最近はアプリで簡単に入出金履歴や残高が確認できますから、透明性が高く不公平感の生まれにくい管理方法です。

もちろん、この方法も万能ではありません。

デメリットとしては、共有口座にそれぞれ入金したあとそれぞれの手元に残るお金は自由に使えるため、個人の支出が増える可能性がある点があげられます。

個人の支出についての考え方も後ほど解説しますので、まずは「生活費用 / 貯蓄用の夫婦共有口座を持ち、どちらかが管理しながら収支は2人で把握していく」ことが基本だと捉えておきましょう。

事前準備:口座をととのえよう

では家計管理の具体的な流れを、順を追ってみていきましょう。

まずは事前準備として銀行口座を見直し、必要に応じて新規開設します。

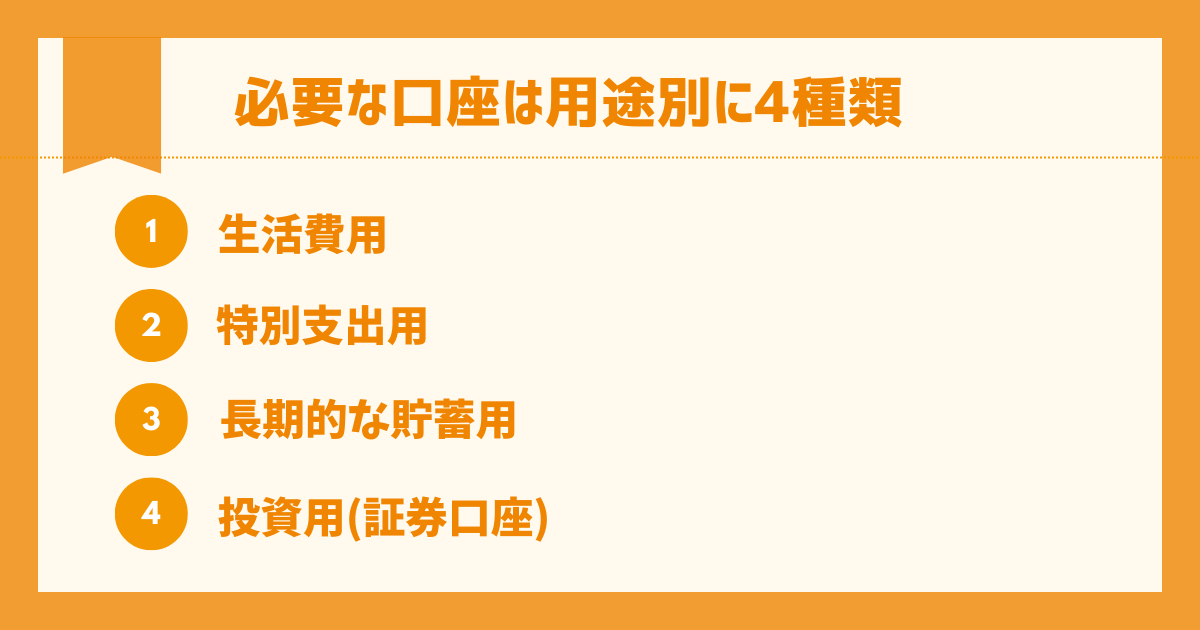

口座はできるだけ少ないほうが管理しやすいのですが、今回の方法では給料が入る口座とは別に、便宜上4種類の口座を用意します。

- 生活費用の銀行口座

- 特別支出用の銀行口座

- 長期的な貯蓄用の銀行口座

- 投資用の証券口座

上記のうち1〜3が夫婦で共有する口座です。とはいえ銀行口座は夫婦2人の名義では開設できません。どちらかの名義で口座をつくり、夫婦で共有・管理していきます。

また4の証券口座に関してはしくみ上共有が難しいため、利用する場合は個人で口座を管理します。

1. 生活費用の銀行口座

最初に、食費や日用品、水道光熱費など月々の生活費を支払うための口座が必要です。クレジットカードの支払い含め、引き落としもできるだけこの口座にまとめます。

カード払いをよく使う方はカードと相性のよい口座にするとポイントも貯まりやすくてお得です。

また「家族カード」の利用もおすすめです。生活費を家族カードで決済すれば、夫婦どちらの支出も同じ生活費口座から引き落とせます。

ちなみに、住宅ローンに関してはローンを契約した銀行口座から引き落とされるため、生活費用の口座とは別になるご家庭が一般的です。

無理のない範囲でまとめていきましょう。

2. 特別支出用の口座

特別支出とは、生活費とは違って毎月の支払いはないものの、年に1回〜数回発生する出費です。

たとえば旅行や帰省費、年払いの保険料、固定資産税などが該当します。年間を通じてみると意外とまとまった金額になるケースも多いため、生活費や長期の貯蓄用の口座とは分けるほうが望ましいといえます。

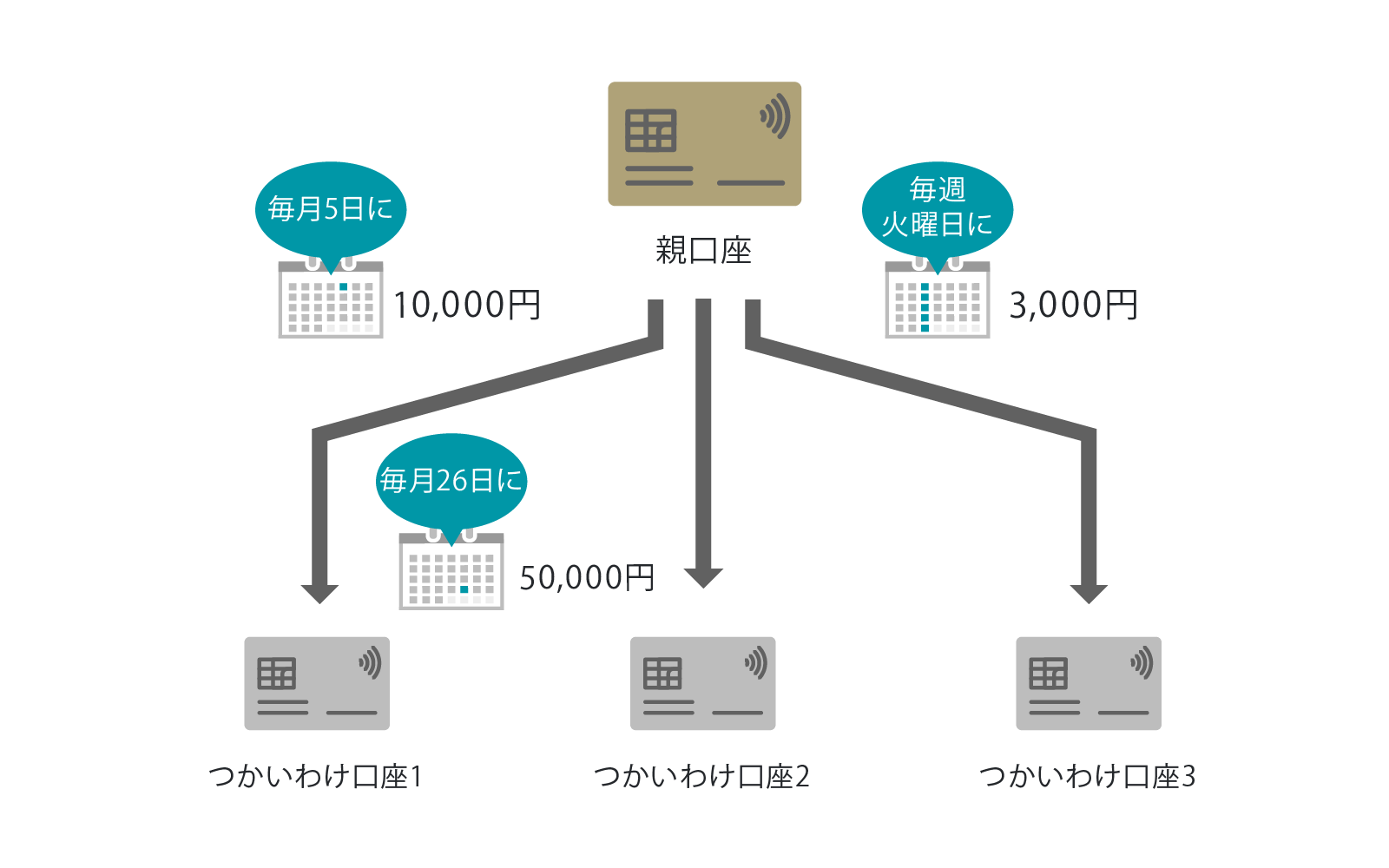

特別支出用の口座については、ひとつの銀行口座内でお金をわけて管理できるサービスの利用が便利です。

代表的なサービスとして住信SBIネット銀行の「目的別口座」やGMOあおぞらネット銀行の「つかいわけ口座」があります。ほかにも同様の口座を提供している銀行がありますので、すでに利用している銀行のサービス内容を確認してみるとよいでしょう。

目的別口座・つかいわけ口座を活用すれば使用する銀行がふえないため、よりお金の管理が楽になります。

3. 長期的な貯蓄用の口座

3つめの口座は教育費やマイホームのリフォーム費用など、数年後〜10年後に向けてお金を貯めるための口座です。

実際にお金を使う時期が来るまでは基本的に引き出さない前提で毎月お金を貯めていきます。なお貯蓄用の口座についても先述の「目的別口座」や「つかいわけ口座」の活用がおすすめです。

生活費用の共有口座をお持ちのご夫婦は比較的多くいらっしゃいますが、貯蓄用の共有口座もあわせて持つことがお金を効率よく管理し、貯めていくコツですよ

4. 投資用の証券口座

おもに積立投資用の口座で、iDeCoやNISAの利用が一般的です。入出金などの都合上、夫婦での共有が難しいため各々が口座を持ち、積み立て・管理していきます。

投資に関しては無理におこなう必要はありません。まずは生活費と特別支出、貯蓄を優先して考え、余裕があれば資産運用にも取り組みましょう。

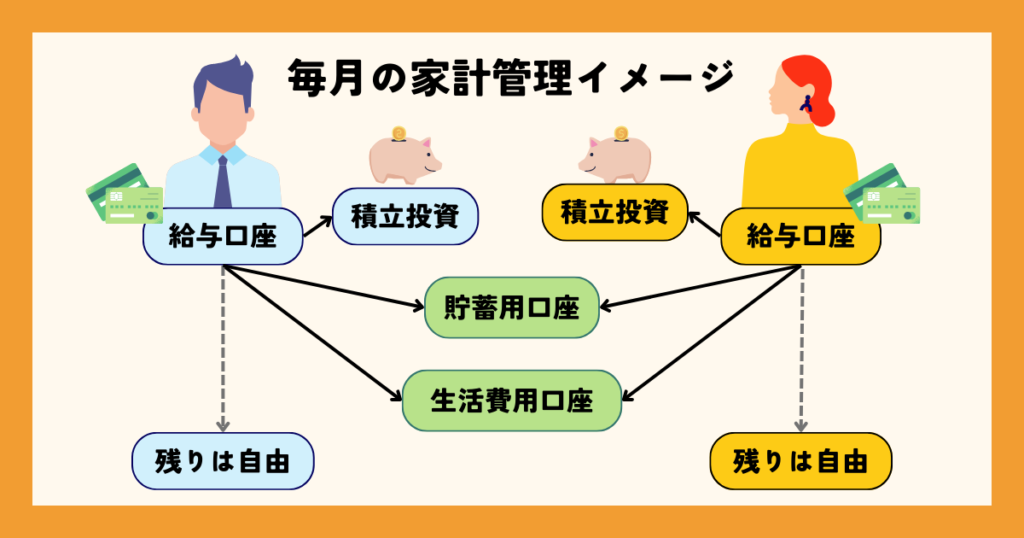

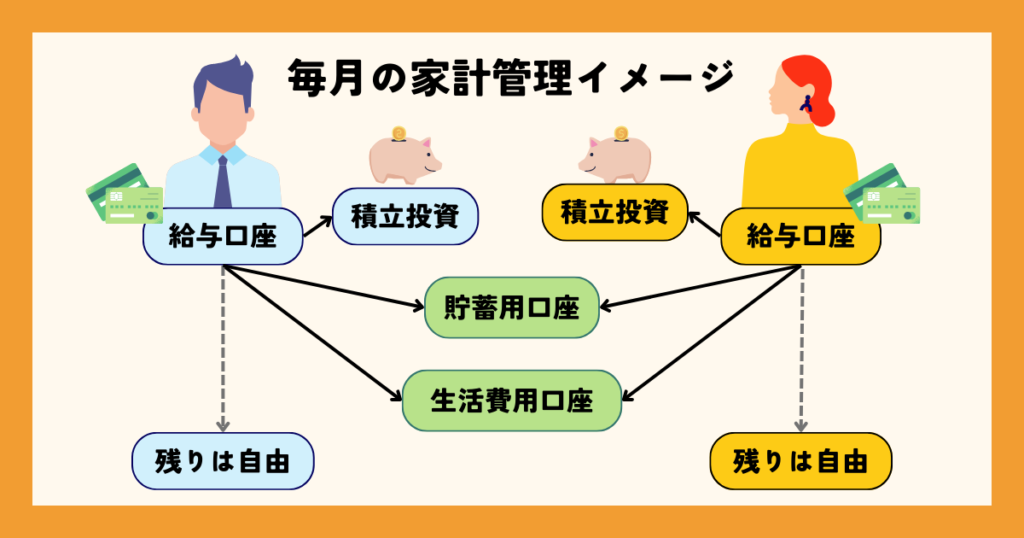

毎月の家計管理の流れ

ここからは毎月の家計管理の具体的な流れをみていきましょう。

流れといっても基本的には大部分が給料日に完結しますが、4つのステップがあります。

1. 給料が入る口座から生活費用の口座に自動送金する

毎月それぞれの口座に給料が振り込まれたら、生活費用の共有口座に決まった金額を入金しましょう。入金する金額は事前に2人で話し合って決めておきます。

おすすめはそれぞれの収入比から生活費の負担額を決める方法です。

たとえば夫の給料が60万円、妻の給料が30万円なら、比にすると2:1です。この比に応じて生活費は夫が20万円、妻が10万円といったように負担も2:1になるように配分します。

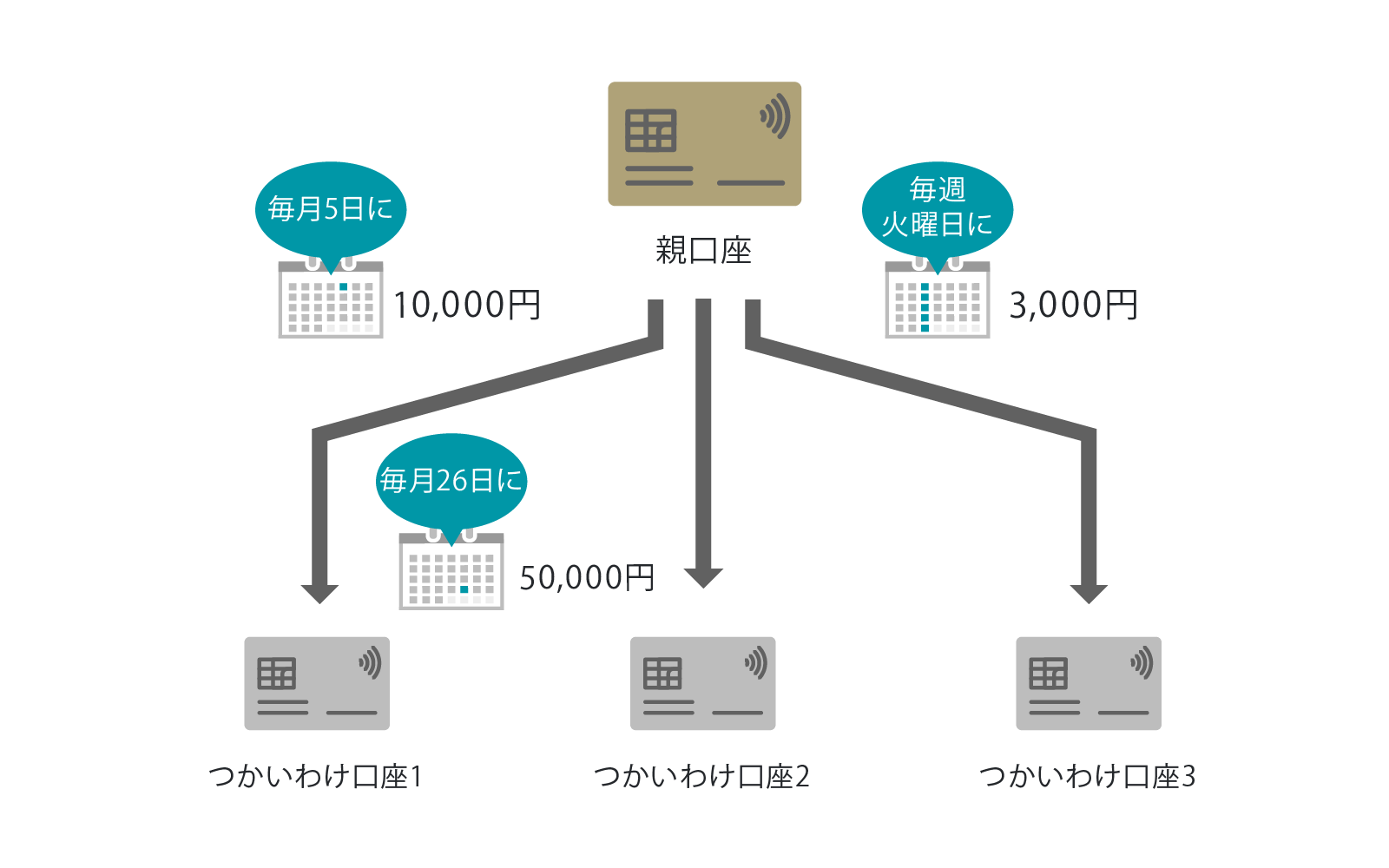

また入金方法については、銀行の「自動送金サービス」を利用しましょう。自動送金サービスは毎月指定の日に、指定の口座へ、指定の金額を自動的に送金してくれるしくみです。サービス名は銀行によって若干異なりますが「定額自動送金」や「定額自動振込」などが一般的です。

口座から口座へ自分でお金を移す手間が省けるため、積極的に活用してくださいね。

2. 給料が入る口座から長期的な貯蓄用の口座に自動送金する

次に貯蓄用の口座にも自動送金を設定します。考え方は生活費用の口座への送金と同様です。

あらかじめ夫婦で話し合って決めた金額を、給料が入る口座から貯蓄用の口座へ、自動送金サービスを使って入金します。貯蓄額についても、収入割合に応じた金額で捻出すると不平等感が生まれにくくおすすめです。

また貯金の鉄則は「先取り」です。毎月25日が給料日なら、給料日当日の25日または月末など、給料を受け取ってからできるだけすぐ送金されるよう設定しておきましょう。

3. 投資用の証券口座で自動積み立て

iDeCoやNISAで投資をおこなう場合も、給料日に銀行引き落としまたはクレジットカード決済を使って自動的に積み立てられるように設定します。

個人の証券口座でそれぞれが積み立てていきますが、積み立てる投資信託と積立額はお互いに把握しておきましょう。

ふたりで同じ投資信託を積み立ててもいいんでしょうか?

「世界株式型」の投資信託であれば、ご夫婦で同じ商品でもかまいませんよ

世界中の株式に分散していて資産の偏りがないためです!

4. 次の給料日までやりくりする

日用品の買いものや医療費など現金で支払うものは生活費用の口座からお金を引き出してやりくりしていきます。

また給料が入る口座から生活費と貯蓄・投資に一定額ずつ移した残額はそれぞれが自由に使えるお金です。趣味や自分へのご褒美に使ってもよし、ほしいものを買うために貯めておくのもよし、お金を使う楽しみも味わいましょう。

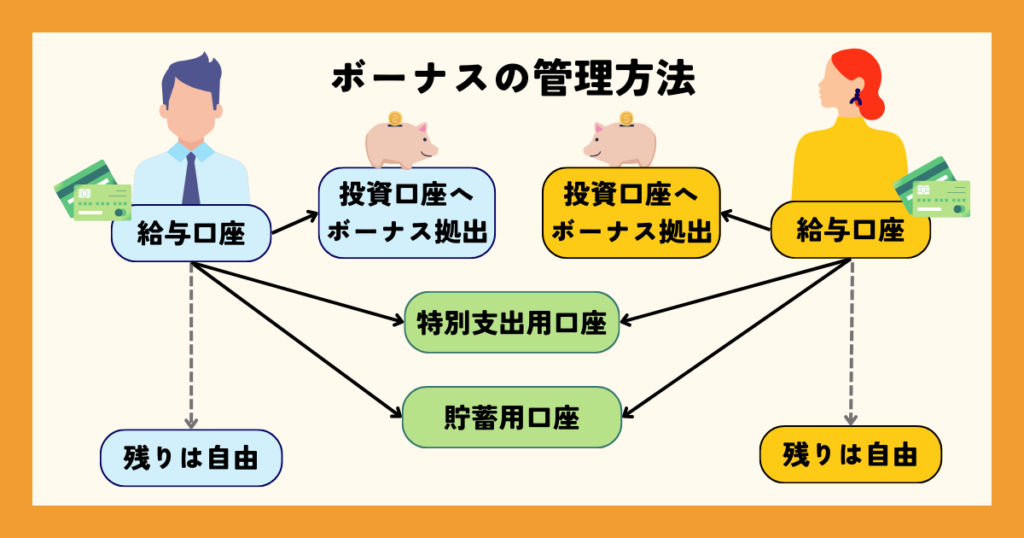

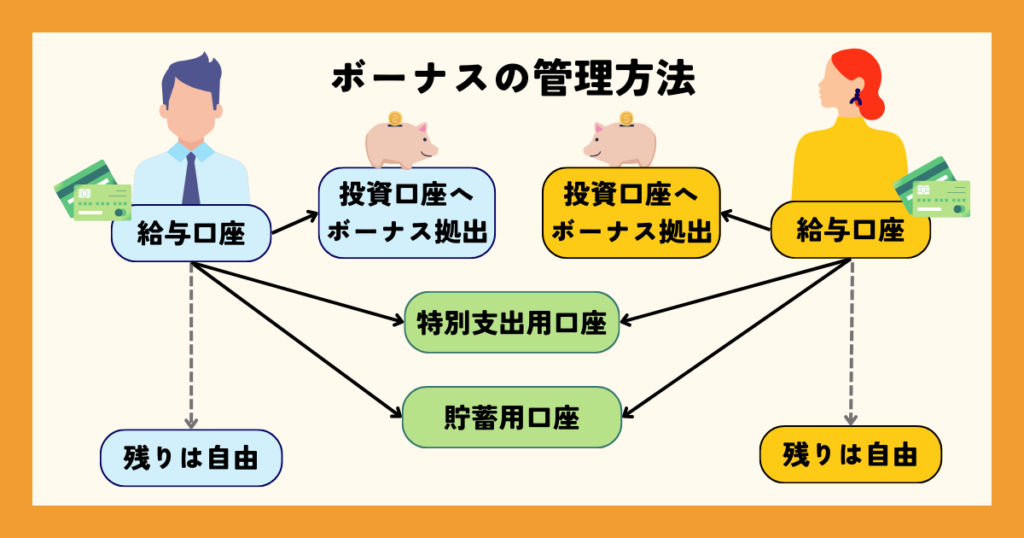

ボーナスの管理方法

会社員の場合はボーナスの支給もあるかもしれません。ボーナスは一般的に毎月の給料よりも大きな金額のため、貯蓄を増やすチャンスとなります。

ボーナスを賢く管理する5つのステップは下記のとおりです。

- ボーナスの使い道をあらかじめ話し合って決める

- レジャー費や固定資産に使うお金は特別支出用の口座へ送金する

- 貯金にまわすお金は貯蓄用の口座へ送金する

- iDeCoやNISAでボーナス拠出する場合は積立額の増額を設定をする

- 残りは自由に使う

ボーナスのような臨時収入は自動送金設定が使えません。少し手間はかかりますが、2〜4のステップはご自身で手続きしましょう。

またお金を貯めるチャンスだからといって貯蓄や投資にお金を振り向けすぎるのも考えものです。せっかくがんばって働いて得たお金ですから、自由に使えるゆとりも残し、生活や心の潤いも意識したいものです。

無理なく家計を管理してお金を貯める4つのコツ

家計の管理も、貯金も、なにより「続けること」が大切です。

ここでは家計管理や貯金を無理なく続けるためのコツを4つ紹介します。

貯めなきゃ!という気持ちが逆にストレスになってしまわないか心配です…

パートナーに対しても「それってムダ遣いじゃない?」などと口にしてしまって、ケンカにならないか…

ご安心ください!

わたしがご相談者さまに実際にお伝えしているポイントを4つご紹介します

1. 夫婦2人でライフプランと目標を考える

貯金をするにも投資をするにも目標設定が大切です。ゴールがなければ月々貯めていく金額も定まりませんし、お金を貯めていくモチベーションも上がりません。

お子さまも含めた家族の年齢から、何年後にいくら必要になるのか、ライフプランを夫婦で考えてみましょう。

下記は見積もっておきたい大きな支出の例です。

- マイホームの購入(リフォーム)資金

- 子どもの教育費

- 車の買い替え資金

- 親の介護費用

- リタイア後の生活資金

上記の費用から年間の貯金目標を割り出し、毎月の貯蓄額・積立額へと落とし込んでいきます。

2. 家計管理を「しくみ化」する

家計管理や貯金はできるだけわかりやすく、手間を省くことが継続するためのポイントです。

生活費用・特別支出用・貯蓄用と、用途別に口座を分ければ収支や残高がクリアになります。

ほかにも、先述した銀行の自動送金サービスを利用すれば面倒な送金作業も必要ありません。貯蓄用の口座への自動送金によって、毎月確実にお金を貯めていけるしくみがととのいます。

生活費の引き落としやクレジットカードの決済も、ばらばらと複数の口座から支払うのではなく、できるだけ生活費用の口座に集約させましょう。

最初の設定や紐づけは少し面倒かもしれませんが、一度手続きしてしまえばその後の管理が楽になります。

3. 「自由に使えるお金」も大切にする

毎月の給料やボーナスから生活費や貯金、投資にまわすお金を引いた残額はそれぞれが自由に使えます。

たとえ夫婦であったとしても趣味や価値観はそれぞれ異なるかもしれません。パートナーがどのようにお金を使っているとしても、手元のお金の範囲内なら口出しは慎みましょう。

節約や貯蓄・投資は無理のない時期に無理のない範囲で取り組まないと、逆にストレスになってしまいます。無茶なダイエットがリバウンドしやすいように、無理な節約・貯金もストレスが積み重なり、衝動買いや挫折につながりかねません。

また貯金も大切ですが、自己投資も同様に大切です。資格の取得やスキルアップに励み、キャリアアップの転職によって収入が上がれば、今よりも楽に貯金できるようになるかもしれません。

家計管理と貯金を前向きに続けられるよう、自由にお金を使う楽しみや自己投資も大切にしましょう。

4. 年に1回は進捗を確認する

少なくとも1年に1度は貯金の進捗を2人で確認します。年末年始や3月の年度末などタイミングを決めて夫婦の定期イベントにすると取り組みやすくなります。

口座の残高をみて、もし計画どおりに貯まっていない場合は原因を探りましょう。浪費はしていなかったか、月々の出費で節約できるところはないかを一緒に考えます。クレジットカードの明細などがあると振り返りもスムーズです。

どんなにきちんと家計を管理していても、日常生活においては突発的な出費もつきものです。急に冷蔵庫が壊れてしまったために買い替えた、車の調子が悪くなり修理費がかかったなど、しかるべき支出であれば問題ありません。

進捗の確認を1人でおこなうとどうしても甘えが出てしまう部分があります。パートナーの客観的な意見も取り入れて、夫婦一丸となって進めていきましょう。

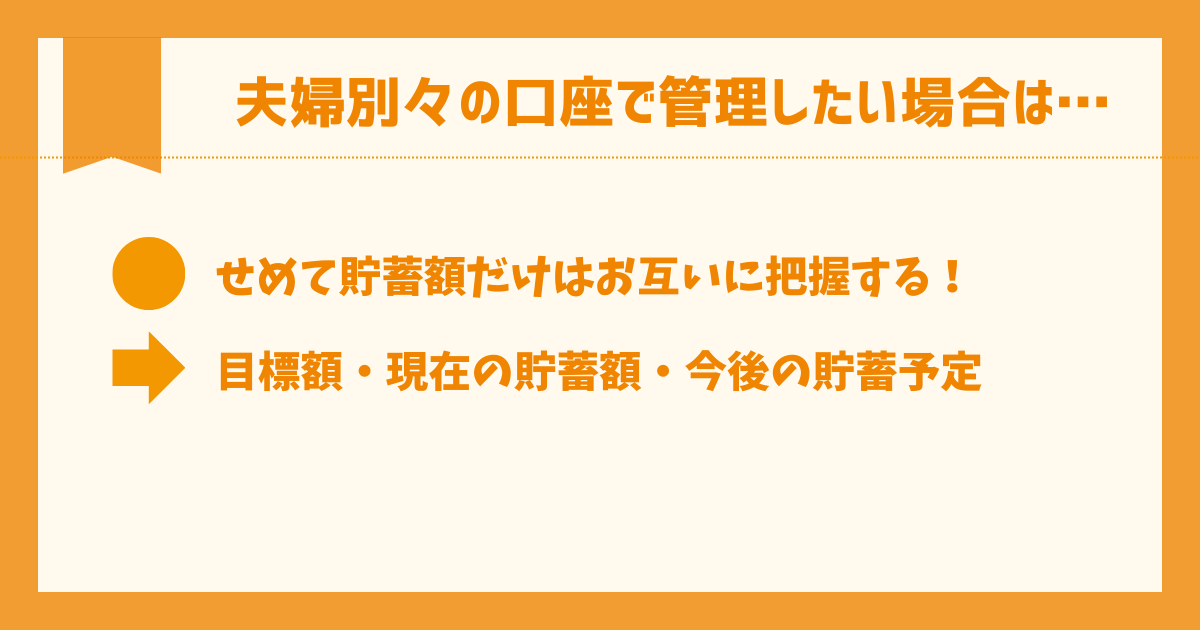

夫婦別々の口座で家計を管理したい場合は…?

お金に対する価値観も人それぞれですから、たとえ夫婦であっても収入の開示や口座の共有に抵抗がある方もいらっしゃるかもしれません。

生活費も貯蓄も夫婦別々に管理すると決めた場合でも、せめて定期的に貯蓄額だけはお互いに把握することを強くおすすめします。

具体的には、現在の貯金額と、毎年の貯金予定額の2点です。

夫婦別々の口座で家計を管理するメリットはそれぞれ自由に使えるお金が多く、ストレスになりにくい点です。しかし裏返せば自由なお金が多いぶん支出も多くなりやすく、各々がきちんと収支を管理できなければお金が貯まりにくい点はデメリットともいえます。

お互いに「相手が貯金しているだろう」と期待していて、必要な場面でお互いにまったく貯金がないといった悲惨な事態も起こりかねません。

3ヵ月、半年、1年に1度などの頻度で定期的にお互いの収支を報告し、貯蓄の状況を把握することがポイントです。

お互いに働いているからこそ、ある程度の自由はほしいかな…

お金のことで相手に文句を言いたくないし、言われるのも嫌だなあ…

共働き夫婦だからこそ、家計管理が複雑な部分もあります。

大切なのは収支の透明性です。

収入やお金の使い道をパートナーに知らせるのに抵抗があるご夫婦は、貯蓄の目標額・それぞれの貯蓄額・貯蓄の進捗だけは最低限共有するようにしましょう。

iDeCoやNISAは必ず使うべき?

とくにNISAに関しては2024年1月の制度改正もあって利用を検討している方も多いでしょう。

結論からいうと、iDeCoやNISAを利用すべきかどうかはお子さまの年齢やライフプラン、貯金の目標によります。

教育費や住宅費が必要になる時期が近いのであれば無理に投資せず、貯金を優先すべきです。

iDeCoは老後資産の形成に適した制度です。制度上60歳になるまでは資金を引き出せませんので、利用する場合はいざとなったときにも困らない、余裕の範囲内で拠出額を設定するようにしましょう。

またNISAを利用するかどうかの判断は「10年以上使わない余裕資金」があるか否かです。iDeCoと違って途中売却もできますが、10年未満での売却は相場の状況によっては資産が目減りしているおそれがあるためです。

10年以上運用を続けられればマイナスが出る可能性はとても低くなり、運用成果がプラスの方向に落ち着く傾向がみられます。

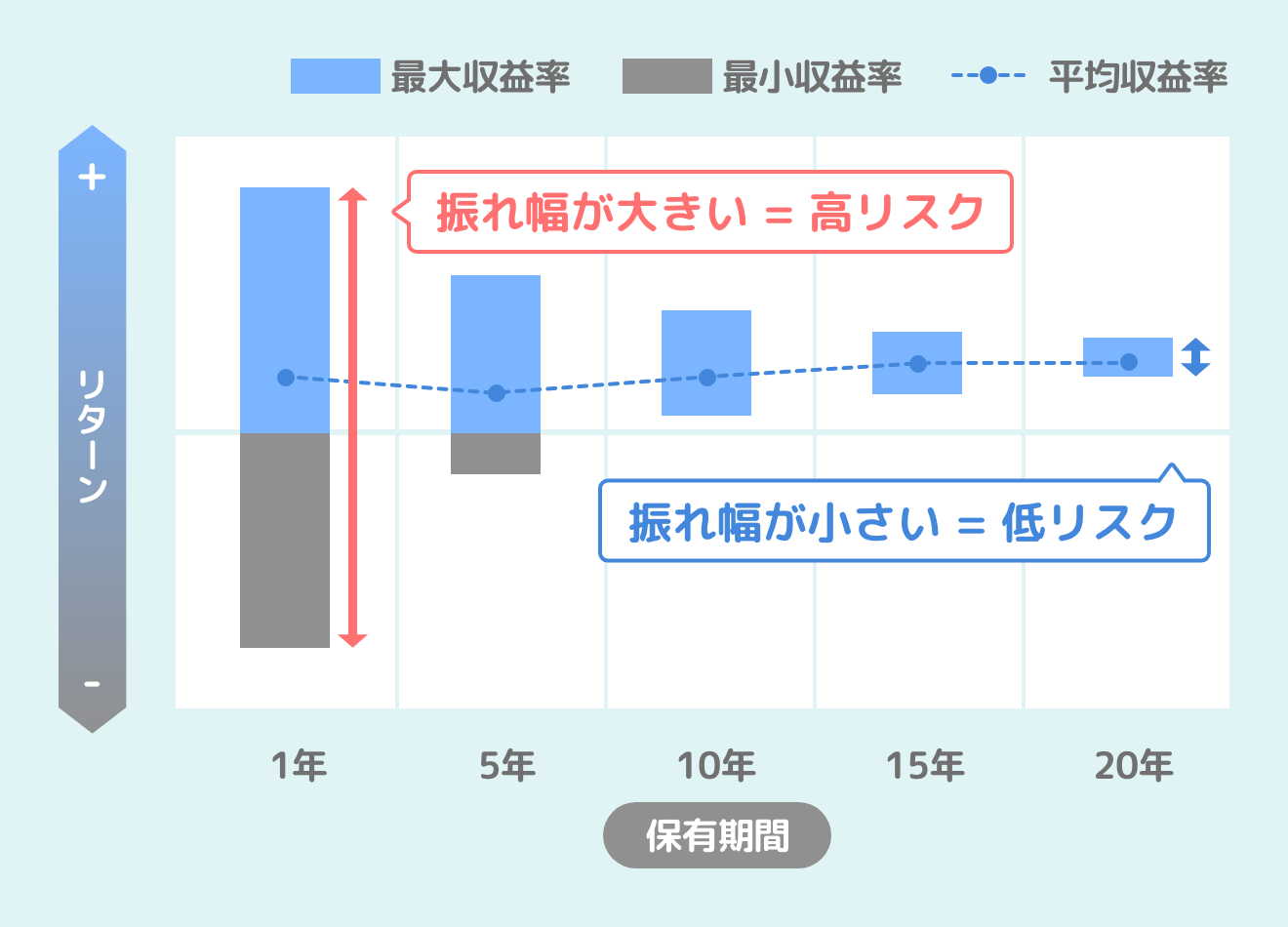

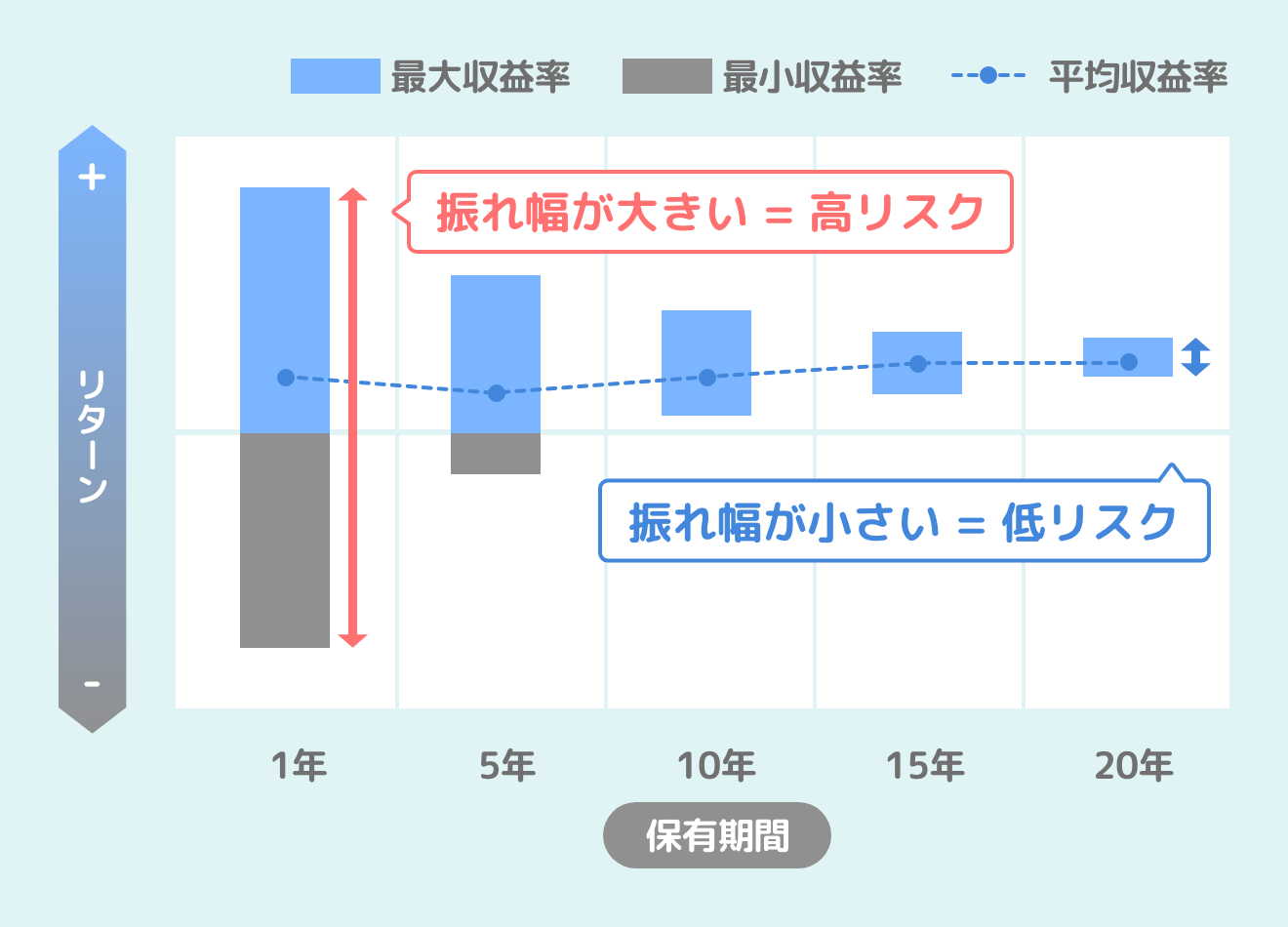

下図は投資先を分散した積立投資をした場合の、リスクとリターンのイメージです。

運用期間が長くなるほどマイナスへの振れ幅が小さくなり、10年あたりで元本割れする可能性がきわめて小さくなります。

上図もあくまで過去のデータであり将来の確約にはなりませんが、投資するなら10年以上を目安に考え、今その余裕がなければ無理に始める必要はありません。

共働き夫婦の家計管理はシンプルなしくみで無理なく貯める

- 共働き夫婦の家計管理は夫婦共有口座を上手に使う

- 生活費用・特別支出用・貯蓄用の口座を夫婦で共有し、お互いに一定額を負担

- 負担の割合は収入の割合に応じた金額にすると不平等感が生まれにくい

- 目的別口座や自動送金サービスを活用してできるだけ家計管理をしくみ化し、手間を省くことが継続のカギ

- 「無理しない」が継続のカギ

- 夫婦でライフプランと目標設定に取り組み、無理のない貯金計画を立てる

- それぞれが自由に使えるお金は生活や心に潤いをもたらしてくれるため、お互いにストレスなく貯金を進めるうえでも大切

- 投資は状況をみて判断を

- 投資(iDeCoやNISA)は必ずしも取り組む必要はない

- 子どもの年齢やライフプランなどを考慮して余裕資金があるなら積立投資の活用を

- 投資する際は購入する投資信託の種類や積立額をパートナーと共有しよう

夫婦そろって収入のある共働き世帯は、お互いの協力とシンプルな家計管理のしくみによって効率的にお金を貯められます。

ただし家計を管理し、お金を貯めるにはそもそも明確なゴールが欠かせません。

夫婦でライフプランについて話し合い、目標・計画の設定が大切です。しかし皮肉なことにライフプランのシミュレーションは最重要でありながらもっとも難しい作業ともいえます。

肝心のゴールを見誤らないためにも、家計の専門家であるFPへの相談がおすすめです。もちろん弊所でもご相談を受け付けておりますので、お気軽にお問い合わせください。

ライフプランシミュレーションの作成は単なる現状把握や目標設定にとどまりません。

家族のゆたかな未来を思い描き、夫婦で共有することは気持ちの面でもとても大切です。

あなたやご家族の夢をぜひ実現させましょう!わたしが全力でサポートします!

FP事務所サービス

| FP相談 |   販売ノルマがない独立系FPが、 幅広いジャンルのご相談をお受けします。 住宅購入 保険 家計管理 資産運用 相続・贈与対策 など 無料相談はこちら |

| 公式LINE |   公式LINEのお友達登録&簡単アンケートで、 以下5つの特典を無料プレゼント! 家計リスク簡易チェッカー 新NISA活用チェックリスト 住宅購入チェックリスト 保険リスクマップ表 子どものお小遣い表 公式LINE 友だち登録はこちら |

| FP相談 | 公式LINE |

販売ノルマがない独立系FPが、 幅広いジャンルのご相談をお受けします。 住宅購入 保険 家計管理 資産運用 相続・贈与対策 など |   公式LINEのお友達登録&簡単アンケートで、 以下5つの特典を無料プレゼント! 家計リスク簡易チェッカー 新NISA活用チェックリスト 住宅購入チェックリスト 保険リスクマップ表 子どものお小遣い表 |

| 無料相談はこちら | 公式LINE友だち登録はこちら |

コメント(承認制のため、4~5日以内に反映・返信予定です)